China klärt über neues IIT-Gesetz auf

09. Dezember – Am 29. Juli diesen Jahres veröffentlichte Chinas Staatliche Steuerbehörde (SAT) eine Ankündigung, die sich mit Chinas neuem Gesetz zur Individuellen Einkommensteuer (IIT-Law) beschäftigte. Das Gesetz ist seit dem 01. September 2011 in Kraft.

Dieses Schreiben legt genauer fest, wann Steuerzahler sich während des Steuerjahres 2011 bei der Berechnung der IIT an der alten oder der neuen Regelung orientieren müssen, sowie, wie genau die IIT-Steuerlast im Fall von einzelnen Unternehmen berechnet werden muss.

Das Schreiben „Announcement on Issues Related to the Implementation of the Revised IIT Law (SAT Announcement [2011] Nr.46)“ stellte die folgenden Punkte klar:

Standards der Schwellen für die IIT-Befreiung und die Steuerraten für Gehälter

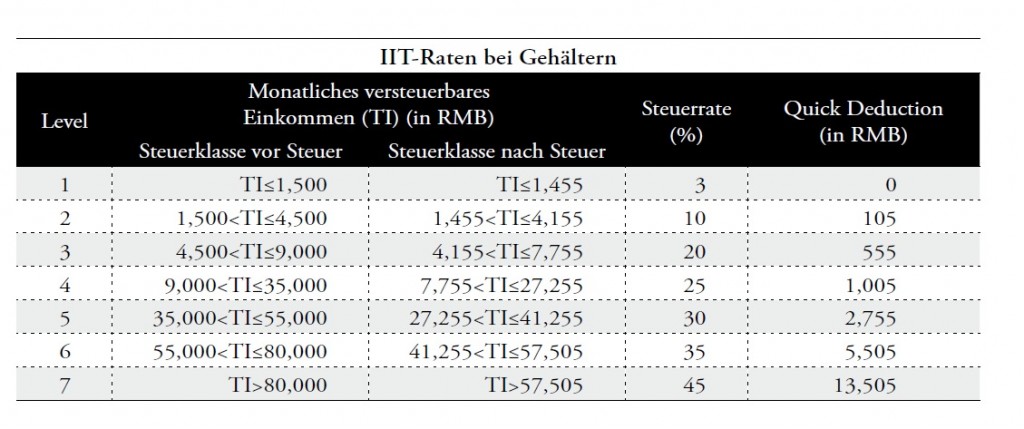

Die IIT, die aus den Gehältern der Steuerzahler hervorgeht, die ab dem 01. September erhalten wurde, muss mit der neuen Schwelle für die IIT-Befreiung von 3.500 RMB berechnet werden. Die Steuerklassen der Gehälter werden in der folgenden Graphik aufgelistet (Anmerkung der Redaktion: Bitte entschuldigen Sie die Kommas in der Darstellung, an diesen Stellen sollen natürlich Punkte stehen):

Anmerkungen zu der obenstehenden Graphik:

Anmerkungen zu der obenstehenden Graphik:

1. Das TI in der „Steuerklasse vor Steuer“- und „Steuerklasse nach Steuer“-Kategorie bezieht sich auf das monatliche Einkommen, nachdem andere damit verbundene Abzüge getätigt wurden.

2. Die Steuerklassen in der „Steuerklasse vor Steuer“-Kategorie beziehen sich auf IIT-Zahlungen, die der individuelle Steuerzahler selbstständig noch zu entrichten hat, während die andere Kategorie sich auf IIT-Zahlungen bezieht, die von anderen Parteien, zum Beispiel Unternehmen, für den individuellen Steuerzahler an der Quelle zurückgehalten und dort entrichtet werden.

IIT auf Gehälter, die vor dem 01. September ausgezahlt wurden, müssen mit der alten Schwelle für die IIT-Befreiung, sowie deren Steuerklassen behandelt werden. Dabei spielt es keine Rolle, ob diese Zahlung schon erfolgte oder noch erfolgen muss.

Berechnung des versteuerbaren Einkommens einzelner Unternehmer, welches von der Produktion oder der Durchführung des Geschäfts stammt

IIT eines einzelnen Unternehmers, eines Alleineigentürmers, eines Investoren oder eines Partners, die aus den Einnahmen errechnet wurde, die aus der Produktion oder der Durchführung des Geschäfts stammen, sind seitdem 01. September dieses Jahres den Schwellen für die IIT-Befreiung und Steuerklassen unterworfen, wie sie in dem überarbeiteten Gesetz festgelegt wurden. Die Steuerklassen für einzelne Unternehmer sind wie folgt:

IIT-Steuerklassen für einzelne Unternehmer aus Einkommen, das aus der Produktion, Durchführung, vertragliche Durchführung und Mietvertragsmanagement stammt

1. Stufe: Steuerklasse vor Steuer TI bis zu 15.000 RMB, Steuerklasse nach Steuer TI bis zu 14.250 RMB, Steuerrate 5 Prozent, Quick Deduction keine;

2. Stufe: Steuerklasse vor Steuer TI zwischen mehr als 15.000 bis zu 30.000 RMB, Steuerklasse nach Steuer TI zwischen mehr als 14.250 und bis zu 27.750 RMB, Steuerrate 10 Prozent, Quick Deduction 750 RMB;

3. Stufe: Steuerklasse vor Steuer TI zwischen mehr als 30.000 bis zu 60.000 RMB, Steuerklasse nach Steuer TI zwischen mehr als 27.750 bis zu 51.750 RMB, Steuerrate 20 Prozent, Quick Deduction 3.750 RMB;

4. Stufe: Steuerklasse vor Steuer TI zwischen mehr als 60.000 bis zu 100.000 RMB, Steuerklasse nach Steuer TI zwischen mehr als 51.750 bis zu 79.750 RMB, Steuerrate 30 Prozent, Quick Deduction 9.750 RMB;

5. Stufe: Steuerklasse vor Steuer TI mehr als 100.000 RMB, Steuerklasse nach Steuer TI mehr als 79.750 RMB, Steuerrate 35 Prozent, Quick Deduction 14.750 RMB;

Anmerkungen:

1. Das jährlich zu versteuernde Einkommen in den „Steuerklassen vor Steuer“ sowie in den „Steuerklassen nach Steuer“ bezieht sich auf das jährliche Einkommen nach Abzug der Kosten, des Aufwands und der Verluste.

2. Steuerraten in den „Steuerklassen vor Steuer“ beziehen sich auf IIT-Zahlungen, die aus Einkommen berechnet wurden, welches aus der Produktion, Durchführung, vertragliche Durchführung und Mietvertragsmanagement eines einzelnen Unternehmers stammt, sowie Steuerzahler, die für die Zahlung von Steuer selbst verantwortlich sind. Steuerraten in den „Steuerklassen nach Steuer“ beziehen sich auf IIT-Zahlungen, die aus Einkommen berechnet wurden, welches aus der vertraglichen Durchführung und dem Mietmanagement stammt, welches von anderen Parteien, zum Beispiel Unternehmen, für den individuellen Steuerzahler an der Quelle zurückgehalten und dort entrichtet wird.

Einzelne Unternehmer müssen ihr versteuerbares Einkommen für 2011 zuerst berechnen, bevor sie sich den Betrag zuwenden, den sie davon als IIT zu erklären haben. Die IIT-Steuerlast für 2011 muss unter der Verwendung der folgenden Formel berechnet werden:

- IIT der ersten acht Monate = (versteuerbares Jahreseinkommen × anzuwendende Steuerrate, die aus dem IIT-Gesetz vor seiner Überarbeitung hervorgeht – Quick Deduction) × 8/12

- IIT der letzten acht Monate = (versteuerbares Jahreseinkommen × anzuwendende Steuerrate, die aus dem überarbeiteten Gesetz zur IIT hervorgeht – Quick deduction) × 4/12

- IIT für 2011 = IIT der ersten acht Monate + IIT der letzten vier Monate

Steuerzahler müssen die IIT für 2011 innerhalb der ersten drei Monate, nachdem das Jahr endete, entrichten.

Die IIT, die Auftragnehmer und Mietvertragsmanager zu entrichten haben, muss auf die selbe Weise berechnet werden.

Diese Maßnahmen, die aus dem überarbeiteten Gesetz hervorgehen, traten am 01. September 2011 in Kraft. Seit diesem Datum gelten die Steuerraten aus der vorhergehenden SAT-Ankündigung (guoshuifa [1994] Nr.89) als aufgehoben.

Ratgeber und Lektüre-Material zu ähnlichen Themen in englischer Sprache aus unserem Asia Briefing Buchladen:

Bei Fragen zu Wirtschaftsthemen, Steuern, Buchhaltung und Unternehmensgründungen in Asien kontaktieren Sie bitte:

Fabian Knopf, Sr. Associate, Co-Head of German Desk, Dezan Shira & Associates

Fabian.Knopf@dezshira.com

Silke Neugebohrn, Sr. Associate, Co-Head of German Desk, Dezan Shira & Associates

Silke.Neugebohrn@dezshira.com

Für weitere Information oder um mit Dezan Shira & Associates in Kontakt zu treten, senden bitte Sie eine Email an germandesk@dezshira.com oder besuchen Sie uns auf www.dezshira.com/de, wo Sie unsere Unternehmensbroschüre herunterladen können.

Bleiben Sie auf dem Laufenden über die aktuellsten Wirtschafts- und Investitionstrends in Asien durch unseren Newsletter. Jetzt abonnieren!

- Previous Article China weitet Steueranreize zur Förderung der Kreislaufwirtschaft aus

- Next Article Umsatzsteuer (VAT) wird beim Verkauf von nicht für nicht für den sofortigen Verzehr gedachten Nahrungsmittel fällig