Das Berechnen der Mehrwertsteuer in China

Jan. 9 – Im Jahr 2012 führte China mittels eines Pilotprojekts die Mehrwertsteuer (MwSt.) für Dienstleistungen ein, um somit die Effizienz des nationalen Steuersystems zu verbessern.

Anfang 2012 ersetze das Pilotprojekt zur Reform der Mehrwertsteuer, die Gewerbesteuer in der Transportindustrie sowie in bestimmten modernen Dienstleistungssektoren.

In Shanghai erstmalig eingeführt, weitete sich die Reform in Peking im September 2012, sowie anderen Provinzen wie Jiangsu, Anhui, Fujian, Guangdong, Tianjin, Zhejiang, und Hubei, welche später im selben Jahr folgten, aus.

Am 1. August 2013 wurde das Pilotprojekt zur Reform der Mehrwertsteuer, in ganz China umgesetzt, wie es in der Verkündung des Hinweises bezüglich der nationalen Einführung der Mehrwehrsteuer anstelle der Pilot Regelung zur Steuererhebungspolitik der Gewerbesteuer (Caishui [2013] No. 37, “Circular 37”) in der Transportindustrie und bestimmten modernen Dienstleistungssektoren, von Chinas Finanzministerium und der Steuerverwaltungsbehörde am 24. Mai 2013 formuliert wurde.

Berechnung der Mehrwertsteuer

Es gibt hierfür zwei Methoden die MwSt. zu berechnen – die allgemeine Berechnungsmethode und die vereinfachte Berechnungsmethode. Im Allgemeinen gilt die erste Methode für allgemeine Steuerzahler, und die zweite Methode für kleine Steuerzahler.

Die allgemeine Berechnungsmethode

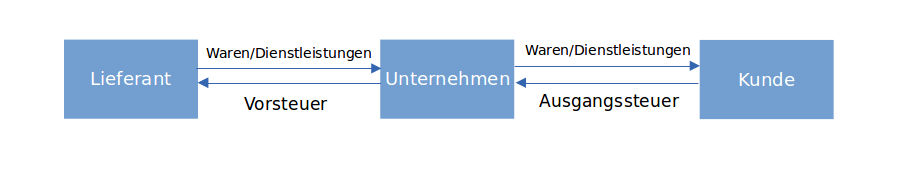

Bei der Berechnung der MwSt. unter der allgemeinen Berechnungsmethode berechnet man die aktuelle Ausgangssteuer minus der aktuellen Vorsteuer d.h.:

- MwSt. = Aktuelle Ausgangssteuer – Aktuelle Vorsteuer

Die Ausgangssteuer bezieht sich auf das entsprechend Umsatzvolumen der erbrachten steuerpflichtigen Dienste und dem anwendbaren Mehrwertsteuersatz d.h.:

- Ausgangssteuer = Umsatzvolumen x Mehrwertsteuersatz

Das Umsatzvolumen bezieht sich auf den Gesamtpreis sowie weitere Gebühren, welcher vom Steuerzahler durch das Bereitstellen von steuerbaren Leistungen erbracht worden sind. In Fällen in denen das Umsatzvolumen und die Ausgangssteuer verbunden sind, ist die unten angegebene Formel zum Berechnen das Umsatzvolumen anzuwenden:

- Umsatzvolumen = Umsatzvolumen einschließlich Steuer / (1 + Mehrwertsteuersatz)

Vorsteuer bezieht sich auf die gezahlte oder zu tragende Mehrwertsteuer, welcher der Steuerzahler beim Kauf von Waren oder Empfangen von Verarbeitung, Reparatur- und Ersatzleistungen sowie anderen steuerpflichtige Dienstleistungen zahlt. Die Vorsteuer, die von der Ausgangssteuer abgezogen werden kann, beinhaltet den angegebenen Mehrwertsteuerbetrag auf folgenden Dokumenten:

- Eine besondere Mehrwertsteuerrechnung (einschließlich der Mehrwertsteuerrechnung für Warentransportindustrie) welche vom Verkäufer erhalten wurde

- Ein vom Zoll erhaltenes Dokument der Sonderzahlung der Mehrwertsteuer bei Zolleinfuhr

- Eine von der Steuerbehörde oder von der chinesischen Regierung benannten Agenten erhaltener Steuerzahlungsbescheinigung für Dienstleistunen von ausländischen Unternehmen oder Einzelpersonen (in diesem Fall sind auch schriftliche Verträge, Zahlungsnachweise und Rechnungen von ausländischen Unternehmen erforderlich)

Beispiel:

Eine Design-Firma kauft im Wert von 600 RMB (€72) Design-Dienstleistungen von einem Anbieter, und liefert dann weitere Dienstleistungen im Wert von 1.000 RMB (€145) an einen Kunden. Der Mehrwertsteuersatz für Design-Dienstleistungen beträgt 6 Prozent.

Die zu zahlende MwSt. RMB1. 000 (€145) x 6% – RMB600 (€72) x 6% = RMB24 (€3)

Wenn die aktuelle Ausgangssteuer kleiner ist als die aktuelle Vorsteuer, kann der ausstehende Teil auf die nächste Antragsfrist weitergeleitet werden. Bestimmte vorsteuerliche Positionen können nicht vom Ausgangssteuer abgezogen werden. Dazu gehören Positionen auf die keine Mehrwertsteuer erhoben wird (d.h. gewerbesteuerliche Leistungen, Übertragung von immateriellen Vermögenswerten und Immobilien, sowie Bau und Renovierung von Immobilien), von der MwSt. befreite Positionen und Positionen, welche vereinfachte Berechnungsmethode anwenden.

Wenn ein Steuerzahler steuerpflichtige Dienstleistungen mit unterschiedlichen Steuersätzen anbietet, sollte man das Umsatzvolumen separat mit jedem einzelnen Steuersatz abrechnen, denn ansonsten gilt der höchste Steuersatz. Ebenso sollten die Steuerpflichtigen, welche gleichzeitig Dienstleistungen anbieten welche der Gewerbesteuer unterliegen, getrennt Buch führen oder die zuständige Steuerbehörde setzt das Umsatzvolumen für die steuerpflichtigen Dienstleistungen fest.

Im Falle wo ein ausländisches Unternehmen oder eine Einzelperson steuerpflichtige Dienstleistungen in China anbietet und nicht über eine operative Einheit in China verfügt, sollte die Partei zum Errechnen der Quellensteuer die unten angegebene Formel anwenden:

- Die Summe der Quellensteuer = gezahlter Preis des Leistungsempfänger / (1 + Mehrwertsteuersatz) x Mehrwertsteuersatz

Die vereinfachte Berechnungsmethode

Unter der vereinfachte Berechnungsmethode, kann die Vorsteuer nicht subtrahiert werden, da ein fester Mehrwertsteuersatz von 3% gilt:

- Mehrwertsteuer = Umsatzvolumen x Mehrwertsteuersatz (d.h. 3%)

MWSt-Nullsatz und von der Mehrwertsteuer befreite Leistungen

Der Export von steuerbaren Leistungen ist mit einem Steuersatz von 0% besteuert oder von der MwSt. befreit. Beide, mit 0% besteuerten oder von der MwSt. befreiten, Leistungen sind von der Ausgangssteuer befreit. Der Unterschied zwischen dem MWSt-Nullsatz und der Befreiung der MwSt. ist, dass unter dem MWSt-Nullsatz die Vorsteuer für Dienstleistungen die ausgeführt werden gutgeschrieben und/oder erstattet werden kann. Unter dem Befreiungssystem kann die Vorsteuer für Dienstleistungen die ausgeführt werden nicht gutgeschrieben oder erstattet werden.

Das Rundschreiben 37 stellt klar, dass, wenn eine Dienstleistung die unter das Pilotprojekt fällt sowohl für den MWSt-Nullsatz und für der Befreiung der MwSt berechtigt ist, dass dann der MWSt-Nullsatz Vorrang vor der Steuerbefreiung hat. Anbieter von Dienstleistungen des MWSt-Nullsatzes können sich entscheiden die MwSt. zu zahlen oder sich mit dem Einreichung der entsprechenden Erklärung für eine Befreihung der MwSt. bewerben. Allerdings werden Steuerzahler von der Wahl der MWSt-Nullsatz Bewertung in den darauf folgenden 36 Monate ausgeschlossen. Da die Verfahren zur Erlangung einer Steuererstattung für Dienstleistungen des MWSt-Nullsatzes recht komplex sind, ist die Mehrwertsteuerbefreiung mitunter zweckmäßiger für Steuerzahler mit nur geringen Vorsteuerabzügen.

MWSt-Nullsatz

Bei Dienstleistungen welche unter den MWSt-Nullsatz fallen, gilt die “Befreiung, Kredit- und Rückerstattungsmethode” für Steuerzahler welche Leistungen zum Nullsatz bereitstellen und dabei die allgemeine Berechnungsmethode anwenden, während die “Befreiungs- und Rückerstattungsmethode“ für ausländische Handelsunternehmen gilt, welche Dienstleistungen zum Nullsatz oder andere Dienstleistungen anbieten.

Diese Methoden werden wie folgt definiert:

- Befreiung, Kredit- und Rückerstattungsmethode- die MwSt. ist befreit, und der entsprechende Betrag der Vorsteuer wird verwendet, um den Betrag der Mehrwertsteuer auszugleichen. Jeder Überschuss wird rückerstattet.

- Befreiungs- und Rückerstattungsmethode – die MwSt. ist befreit, sowie die entsprechende Vorsteuer auf erworbene steuerpflichtige Dienstleistungen werden rückerstattet.

Keine spezielle Mehrwertsteuerrechnung kann für Dienste des Nullsatzes ausgestellt werden. Anbieter, welche ihre Dienste unter einem Steuersatz von 0% anbieten, sollten die folgenden Unterlagen vorlegen, um sich für das Verfahren zu qualifizieren:

- Antragsformular für die Anerkennung der Steuerrückerstattungs Berechtigung (Freistellung), sowohl als auch die elektronischen Daten, welche vom Exportsteuerrückerstattungssystem generiert worden sind.

- Für internationale Transportdienstleistungen, die relevanten Geschäftslizenzen und Genehmigungen.

- Für Pächter, die Transportmittel über Reisecharter, Zeitcharter und Wet-Lease für internationale Transportdienstleistungen anbieten, den entsprechenden Vertrag oder Vereinbarung.

- Für F&E und Design-Dienstleister die Vertragszulassungsbescheinigung für Technologieexport.

- Für Dienstleister des MWSt-Nullsatz die auch mit dem Export von Waren beschäftigt sind aber sich noch nicht der Erstattung der Ausfuhrumsatzsteuer unterzogen haben – eine Bescheinigungsqualifikation, das Registrierungsformular der ausländischen Handelsvermittlung und eine Zollzulassungsbescheinigung der Volksrepublik China

Nach Bestätigung der Verkaufseinnahmen aus Dienstleistungen welche mit MWSt-Nullsatz besteuert werden, sollte der Dienstleister eine Mehrwertsteuererklärung einreichen und die Erstattung der MwSt. bei der zuständigen Steuerbehörde innerhalb der Antragsfrist im darauffolgenden Monat (oder Quartal) beantragen. Des Weiteren sollten alle Bescheinigungen gesammelt und den Antrag auf Erstattung der MwSt. zwischen dem darauffolgenden Monat (oder Quartal) der Umsatzrealisierung und dem 30. April des folgenden Jahrs gestellt werden, ansonsten ist das Unternehmen nicht mehr berechtigt, Erstattung (Befreiung) der MwSt. zu erhalten.

Unter anderem müssen internationale Transport Dienstleister Originalkopien der Ladung, Passagierlisten oder anderen andere Belege, welche sich in den Einnahmen widerspiegeln, vorweisen, während F&E- und Design-Dienstleister die Vertragszulassungsbescheinigung für Technologieexporte sowie die unterschriebene F&E oder Design Vereinbarung mit einer ausländischen Niederlassung vorzuweisen haben.

Mehrwertsteuerbefreiung

Um Steuerbefreiung beim Export von Dienstleistungen zu erhalten, muss ein grenzübergreifender Dienstleistungsvertrag mit einem Dienstleistungsempfänger unterzeichnet werden. Darüber hinaus muss der gesamte Ertrag aus der Erbringung der Dienstleistung aus dem Ausland stammen. Dies könnte Probleme für unternehmensinterne Verträge aufwerfen, denn wenn eine lokale Niederlassung oder Unternehmen zahlt, dann kann keine Steuerbefreiung angewandt werden. Steuerzahler, die von der MwSt. befreite exportierte Dienste anbieten, sollten eine getrennte Buchführung für die Absatzmenge der exportierten Dienstleistungen und nicht abzugsfähige Vorsteuer führen. Keine spezielle Mehrwertsteuerrechnung sollte für MwSt.-befreites Einkommen ausgestellt werden.

Um die Befreiung der MwSt. zu beantragen, sollte sich der Steuerzahler mit den zuständige Steuerbehörden in Verbindung setzen und die folgenden Unterlagen einreichen: den Dienstleistungsvertrag (falls der Vertrag in einer Fremdsprache ist, ins Chinesische übersetzen); der Beweis, dass die Dienstleistung im Ausland erbracht worden ist; dass der Leistungsempfänger sich im Ausland befindet; oder dass der Transport einen ausländischen Zielort einschließt.

Dieser Artikel stammt aus der Dezember Ausgabe von 2013 des China Briefing Magazins mit dem Titel, “Die Neuerung von Chinas Mehrwertsteuerreform“. In diese Ausgabe überprüfen wir die jüngsten Schritte welche die Chinesische Regierung veranlasst hat, um die Mehrwertsteuerpolitik des Landes zu reformieren. Insbesondere untersuchen wir die Sektoren, welche das Reformprogramm mit den Schwerpunkten auf Steuersätze, Steuerpflicht und der Berechnung der MwSt. umfasst.

Dieser Artikel stammt aus der Dezember Ausgabe von 2013 des China Briefing Magazins mit dem Titel, “Die Neuerung von Chinas Mehrwertsteuerreform“. In diese Ausgabe überprüfen wir die jüngsten Schritte welche die Chinesische Regierung veranlasst hat, um die Mehrwertsteuerpolitik des Landes zu reformieren. Insbesondere untersuchen wir die Sektoren, welche das Reformprogramm mit den Schwerpunkten auf Steuersätze, Steuerpflicht und der Berechnung der MwSt. umfasst.

Bei Fragen zu Wirtschaftsthemen, Steuern, Buchhaltung und Unternehmensgründungen in China kontaktieren Sie bitte:

Fabian Knopf, Sr. Associate Business Development, Dezan Shira & Associates

Fabian.Knopf@dezshira.com

Silke Neugebohrn, Sr. Associate, Business Development, Dezan Shira & Associates

Silke.Neugebohrn@dezshira.com

Für weitere Information oder mit Dezan Shira & Associates in Kontakt zu treten, bitte senden Sie eine Email an germandesk@dezshira.com, besuchen Sie www.dezshira.com oder laden Sie die Unternehmensbroschüre herunter.

Bleiben Sie uptodate über die aktuellsten Wirtschafts- und Investitionstrends in Asien durch unseren Newsletter. Jetzt abonnieren!

Weiterführende Lektüre:

China Tax Guide: Steuern, Buchhaltung & Audit (Sechste Edition)

Dieser Leitfaden umfasst Steuern für Unternehmen und Privatpersonen, und erörtert Themen der Buchhaltung und das Audit im Kontext des China-Geschäfts. Dieser präzise und detaillierte Leitfaden ist ideal für CFOs, Compliance-Verantwortliche und für Abteilungsleiter des Rechnungswesens, die in der Lage sein müssen sich mit komplexen Themen über Steuer- und Rechnungswesen in China auszukennen, um effektiv zu managen und die China-ktivitäten strategisch zu planen.

Dieser Leitfaden umfasst Steuern für Unternehmen und Privatpersonen, und erörtert Themen der Buchhaltung und das Audit im Kontext des China-Geschäfts. Dieser präzise und detaillierte Leitfaden ist ideal für CFOs, Compliance-Verantwortliche und für Abteilungsleiter des Rechnungswesens, die in der Lage sein müssen sich mit komplexen Themen über Steuer- und Rechnungswesen in China auszukennen, um effektiv zu managen und die China-ktivitäten strategisch zu planen.

- Previous Article China verkündet die offizielle Nationale Feiertagsregelung für 2014

- Next Article Teil 3 der Serie: Mitarbeiterentsendung ins Ausland mit Hinweisen zu China (Teil 1 von 2)