Entendimiento los métodos de precios de transferencia y su regulación en China

By Dezan Shira & Associates

Editor: Zhou Qian

En entorno de los precios de transferencia en china es más restrictivo que en la mayoría de países del mundo. Las principales raíces son el común incumplimiento del principio de valor de mercado que ha sido tradicional en el país, que puede resultar en que una sucursal de una multinacional reporte pérdidas que luego afectan a la base imponible china. Sin embargo, la Administración Tributaria Estatal (SAT) tiene a centrarse en la rentabilidad de la sucursal china en el contexto de que la cadena de suministro entera de una multinacional, en vez buscar la entidad china de forma aislada. Estando bien informado de los varios métodos de precios de transferencia que existen, ofrecen una solución: pueden asegurar un cumplimiento completo a las multinacionales a la vez que garantizan que los procesos de precios de transferencia son efectivos a escala global.

Métodos de precios de transferencia

Los métodos de precios de transferencia son estrategias que pueden determinar si el principio de valor de mercado está adherida en la transacción con la parte relacionada (Al que se hace referencia como “RPT”). En China, los métodos comunes de precios de transferencia están detallados en el artículo 111 de la Ley PRC de implementación de normativas para impuestos de empresas. A continuación, examinamos los principales métodos que están disponibles para multinacionales que operan en el país.

Métodos de precio Comparable no controlado (“CUPM”)

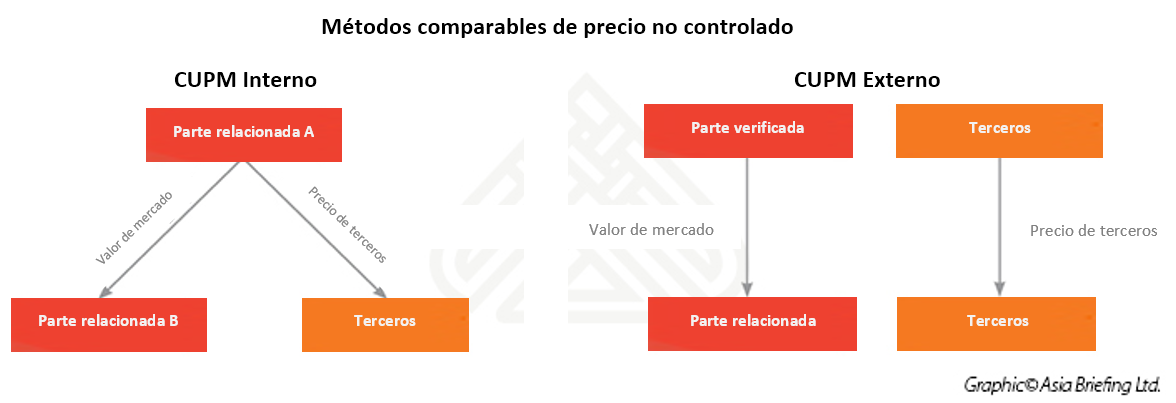

El CUPM determina precio de mercado del RPT basado en el precio cargado entre las partes no relacionadas en actividades económicas similares. El CUPM es potencialmente aplicable a todos los tipos de RPT y requiere un alto nivel de comparabilidad. Generalmente ofrece el benchmark más preciso del valor de mercado, y analiza el precio real de la transacción.

El CUPM interno es más preciso que el externo, debido a que hay mayor probabilidad de comparativa en la propiedad que se transfiee entre partes relacionadas y terceras partes.

En cambio, un CUPM externo es a menudo difícil de aplicar en una base fiable debido a que no hay requerimientos obligatorios para empresas para divulgar el precio de la transacción con cada cliente que sea no vinculado.

Método del precio de reventa (“RPM”)

El RPM determina el precio de mercado de la mercancía comprada de las partes relacionadas basado en el precio de reventa de la mercancía para las partes no relacionadas, menos un beneficio bruto de transacciones comparables no relacionadas. Este método es típicamente usado para transacciones de distribución de bienes más que en servicios, como un tratamiento sencillo o transacciones de compra-venta puras que el revendedor no emprende actividades sustanciales de procesamiento de valor añadido.

Parecido al CUPM, el RPM es posible de analizar tanto interna como externamente, procedente de una compra de bienes por una entidad relacionada para una venta a terceros. El RPM interno se usa típicamente en situaciones que la parte relacionada opera como un distribuidor habitual que compra productos de ambas partes relacionadas y de terceros para vender a consumidores finales. En el caso de que un RPM interno no sea posible, quizás es posible aplicar un RPM externo.

Método de transacciones con margen neto (“TNMM”)

El TNMM determina el margen neto de un RPT basado en los márgenes de beneficio comparados con transacciones no relacionadas, las cuales usualmente incluyen rentabilidad de ventas, margen de beneficio en costes totales, y rentabilidad en activos/capital empleados. La selección de un ratio de beneficio apropiado estará basado en el factor principal de la rentabilidad de la entidad.

Este método se aplica habitualmente al RPT de ventas, transferencias y uso de bienes tangibles, provisión de prestaciones laborales, y transferencias de activos intangibles. A la práctica el TNMM es ampliamente usado tanto por contribuyentes como para las autoridades fiscales. Supera la necesidad de la comparabilidad exacta de producto y evita inquietudes sobre la disponibilidad de datos del margen bruto y la clasificación de costes. Des de la perspectiva de las autoridades fiscales, es el mejor indicador para determinar directamente el total de tasa a pagar.

Método de coste añadido (“CPM”)

El CPM determina el valor de mercado del RPT añadiendo un beneficio bruto comparable a transacciones no relacionadas al coste del RPT. La fórmula del cálculo a continuación:

Valor de Mercado= Coste razonable de RPT + margen de transacciones comparables no relacionadas

Debe ser observado que el CPM evalúa el margen sólo en costes brutos. Este método es aplicado a menudo a transacciones de fabricación con partes relacionadas (Particularmente en base a un peaje o a un contrato), así como la provisión de servicios. Como el CUPM y el RPM, el CPM puede ser aplicado en base tanto interna como externa.

Método de distribución del beneficio (“PSM”)

El PSM determina las ganancias que se asignarán a una empresa y a sus partes relacionadas basado en su contribución al RPT. Este método se usa habitualmente en situaciones dónde cada parte participante al RPT está altamente integrada, y resulta difícil valorar separadamente las partes implicadas en la transacción. En general, la aplicación del PSM requiere un análisis cauteloso de las funciones desempeñadas, riesgo asumido, y activos usados por cada empresa asociada, también la distribución de costes, gastos, ahorros y capital intercambiado entre empresas asociadas.

A diferencia de otros métodos, el PSM puede ser categorizado en los PSM tanto general como residual, de los cuales el primero es más difícil de aplicar.

Otros métodos que cumplen con el principio de valor de Mercado

Mientras que no hay otros métodos que aquellos descritos en las normativas chinas de precios de transferencia, la guía de precios de transferencia OECD señala que una combinación consistente con los métodos del principio de valor de mercado puede ser usada. Sin embargo, es recomendable que los contribuyentes escojan sólo un método alternativo como última opción.

Selección del método de precio de transferencia

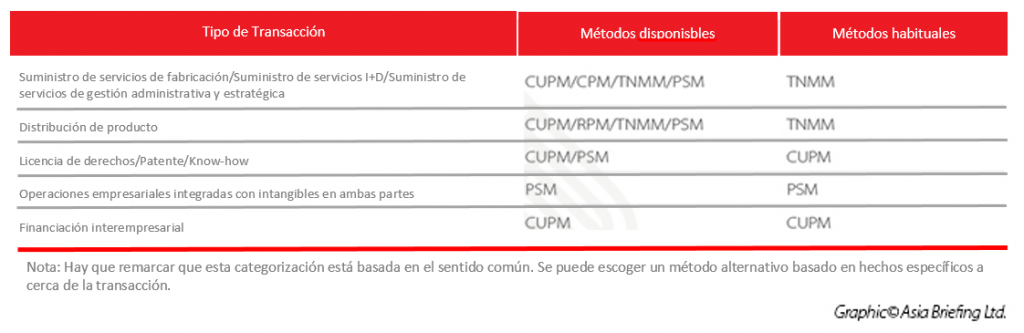

A través de los diferentes métodos de precios de transferencia, el que sea escogido finalmente debe estar basado en la comparabilidad entre el RPT y la transacción económica independiente. En general, se pueden hacer ciertas consideraciones respecto al tipo de transacción y el método más idóneo, como se describe en la siguiente tabla.

Regulación de los Precios de Transferencia en China

En China, la regulación de los precios de transferencia consiste principalmente en dos aspectos separados—regulación de la declaración de impuestos y regulación de la documentación de precios de transferencia.

Regulación de la declaración de impuestos

La regulación de la declaración de impuestos se refiere a la información específica y revelación que tiene que ser proporcionada por todos los contribuyentes involucrados RPT domesticas/extranjeras. Como se ha mencionado en el primer artículo de esta edición, los contribuyentes chinos involucrados en RPT se les requiere preparar y presentar 22 formularios cuando se rellena la declaración anual de impuestos, incluyendo detalles de los importes y tipos de RPT, el nivel de documentación disponible, y la metodología usada para probar la naturaleza valor de mercado de las transacciones.

La importancia de estos formularios como herramienta de análisis de riesgo para las autoridades fiscales no debe pasarse por alto. Los contribuyentes tienen que asegurar que la información dada en el RPT es de forma consistente año tras año. Los cambios significativos en la forma en cómo se rellenan estos formularios serán considerados alertas rojas, y puede desencadenar en una auditoría fiscal o de precios de transferencia. La información de estos formularios puede ser añadida en una base de datos para facilitar el análisis, haciendo fluctuaciones en márgenes / beneficio bruto fácilmente identificables.

Regulación de la Documentación

Adicionalmente a la regulación de la declaración de impuestos, todos los contribuyentes deben preparar y mantener la documentación de los precios de transferencia para soportar la naturaleza del valor de mercado de su RPT. Hay sin embargo, algunas excepciones en estos, como:

- Si las transacciones con partes relacionadas de la empresa son sólo entre la empresa y sus partes relacionadas locales, pueden es exentas de la preparación del documento matriz, documento local y del documento de asuntos especiales;

- Para empresas con APA’s, las transacciones con partes relacionadas que están cubiertas bajo el APA concluido pueden estar exentas de la preparación del documento local y el documento de asuntos especiales

Las normativas de precios de transferencia chinas remarcan que las empresas relacionadas con actividades de fabricación basadas en pedidos de partes relacionadas deben percibir un ratio estable de beneficios, y no deben esperar soportar riesgos de sufrir pérdidas asociadas al exceso de capacidad u obsolescencia de producto. Por lo tanto, cualquier entidad de responsabilidad limitada – como un proveedor de servicios, fabricante o comerciante – que tenga pérdidas se supone que debe preparar y mantener la documentación de precios de transferencia, incluso si puede acogerse a las anteriores exenciones.

|

INTRODUCCIÓN A DEZAN SHIRA & ASSOCIATES Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com |

- Previous Article Außenwirtschaftsnews zur Zertifizierung in China September 2016

- Next Article China Market Watch: Consolidation of Cement Firms and Plans to Lower Logistics Costs