China-América Latina y el Caribe: inversión, comercio y perspectivas futuras

En los últimos años, China ha aumentado significativamente su influencia económica en la región de América Latina y el Caribe (ALC), lo que pone de relieve la necesidad de un análisis exhaustivo de los factores clave, los patrones comerciales complejos y los impactos económicos sustanciales. Este artículo explora las dinámicas matizadas, las oportunidades potenciales y los riesgos inherentes dentro de las florecientes relaciones comerciales entre estas regiones influyentes.

Traducción: Bruno Hernandez

En los últimos veinte años, particularmente desde que se unió a la OMC en 2001, China se ha convertido en un actor económico importante en la región de América Latina y el Caribe (ALC), influyendo y cambiando fuertemente las relaciones comerciales de la mayoría de los países con el Reino del Medio. Recientemente, el Centro de Políticas de Desarrollo Global de la Universidad de Boston publicó su Boletín Económico anual China – América Latina y el Caribe, que muestra que el volumen de comercio de China y los países de ALC aumentó una vez más a niveles récord en 2022, con exportaciones a China valoradas en US$184 mil millones y un estimado de US$265 mil millones en bienes enviados a la región de ALC.

En este artículo, nos gustaría examinar las relaciones comerciales entre China y los países de ALC. Nuestro objetivo es explorar los principales impulsores, patrones comerciales e impactos económicos de esta importante relación económica, ofreciendo una comprensión más profunda de la dinámica, las oportunidades y los riesgos potenciales que surgen de los lazos comerciales entre China y ALC.

Panorama general de las relaciones comerciales

Asociaciones comerciales y principales acuerdos de libre comercio (ALC)

Desde que China y Chile firmaron la primera asociación comercial en 2005, China ha centrado sus esfuerzos en ampliar su presencia económica y comercial con los países de ALC. Se firmaron alianzas estratégicas integrales, su más alto reconocimiento de las relaciones diplomáticas, con al menos siete países. Solo en 2023, China ha firmado cinco acuerdos importantes con países de ALC en los últimos meses, entre ellos un ALC con Ecuador, 15 acuerdos relacionados con el comercio con Brasil y acuerdos clave con Argentina y Nicaragua. Estos acuerdos van más allá de la flexibilización de las barreras comerciales y arancelarias e incluso incluyen el uso internacional del yuan chino.

Las fuerzas impulsoras detrás de la relación

Motivaciones económicas para el compromiso de China con ALC

En 2008, China publicó su primer documento de estrategia para América Latina y el Caribe, y en 2016, China publicó una actualización de su “Documento de política sobre América Latina y el Caribe” en el que subraya su estrategia comercial y económica para la región. El documento define claramente las ambiciones de China en materia de comercio, inversión industrial, cooperación financiera y cooperación en materia de energía, así como de infraestructura, como una prioridad.

Comercio y cooperación energética impulsada por los recursos

Las prioridades de China incluyen asegurar el acceso a materias primas y bienes agrícolas y abrir mercados para bienes y servicios chinos para una región con alrededor de 670 millones de personas. Y a la luz de la creciente demanda mundial de nuevas energías, ha habido un enfoque cada vez mayor en recursos clave como el litio para asegurar la posición de las empresas chinas como el mayor fabricante mundial de baterías eléctricas. Hemos destacado algunos de los puntos clave del documento de estrategia:

(1) Comercio:

- Promover el comercio de productos especializados, bienes con ventajas competitivas o de alto valor agregado y productos intensivos en tecnología; y

- Fortalecer el comercio de servicios y la cooperación en materia de comercio electrónico entre China y los países de América Latina y el Caribe.

2) Inversión industrial y cooperación en materia de capacidad:

- China alentará a sus empresas a expandir y optimizar la inversión en los países de ALC; y

- Firmar más acuerdos sobre protección de inversiones, evitar la doble tributación y evasión fiscal.

3) Cooperación financiera:

- China apoyará a sus instituciones financieras para fortalecer los negocios;

- Ampliar la liquidación transfronteriza en moneda local y debatir los acuerdos de compensación en RMB; y

- La cooperación financiera bilateral y el pleno desarrollo del Fondo de Cooperación China-América Latina, los préstamos concesionales y los préstamos especiales para la infraestructura chino-latinoamericana.

4) Cooperación en materia de energía y recursos:

- Ampliar y profundizar la cooperación en los ámbitos de la energía y los recursos; y

- Cooperación en industrias descendentes y de apoyo, como la fundición, el procesamiento, el comercio logístico y la fabricación de equipos.

5) Cooperación en materia de infraestructuras:

- Fortalecer la cooperación en construcción e ingeniería, fabricación de equipos y gestión de operaciones en los campos del transporte, la tecnología de la información y la comunicación, la energía y la energía;

- Apoyar y alentar a las empresas competentes y a las instituciones financieras a participar activamente en la planificación y construcción de pasajes logísticos, energéticos e informativos.

(6) Cooperación en la fabricación:

- China apoyará a sus empresas sólidas para que participen en importantes proyectos de desarrollo energético y de recursos y proyectos de construcción de infraestructura;

- Utilizando estos proyectos como base, para construir líneas de producción y bases de servicios de mantenimiento en la región;

- China alentará a sus empresas a llevar a cabo la cooperación en campos como los automóviles y los equipos de nueva energía.

Inversiones en infraestructura y proyectos de conectividad

Siguiendo las directrices anteriores del documento de estrategia, las actividades comerciales y de inversión reflejan ahora los esfuerzos del año anterior por parte de las empresas chinas. Según lo publicado por el Consejo de Relaciones Exteriores, las empresas estatales chinas (SOE) y las grandes corporaciones privadas han invertido fuertemente principalmente en energía, infraestructura y la llamada nueva infraestructura que incluye ciudades inteligentes, IA y tecnología 5G. Además, se han construido refinerías y plantas de procesamiento en países con vastas fuentes de energía como el cobre o el carbón, y solo Power China, una empresa estatal, tiene más de 15 proyectos en curso en ALC.

Análisis de los patrones y tendencias comerciales en China y América Latina

Panorama general de los volúmenes y valores del comercio en los últimos años

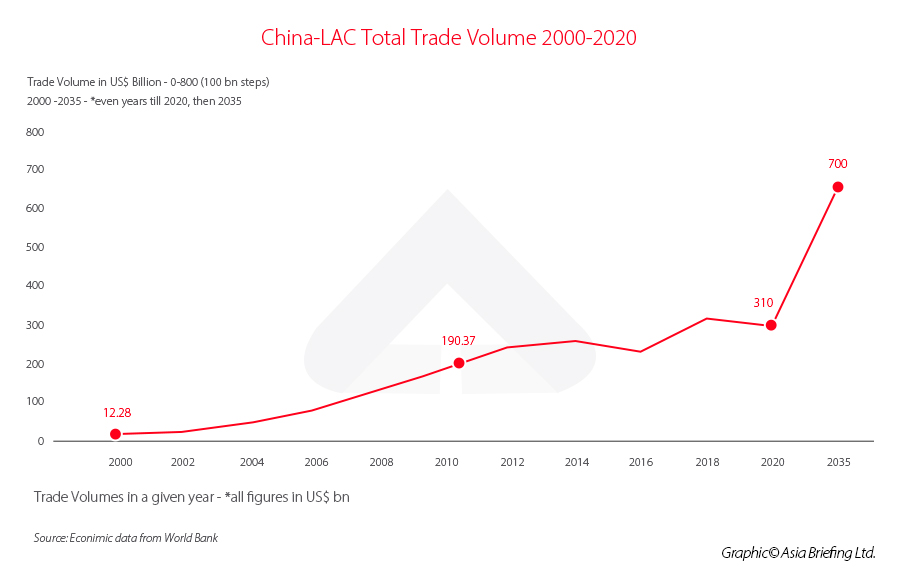

Según el Foro Económico Mundial (FEM), el comercio entre China y la región de América Latina y el Caribe se multiplicó por 26 entre 2000 y 2020, pasando de US$12.000 millones a US$315.000 millones. En comparación, el comercio total de EE.UU. y ALC se situó en US$758.000 millones en 2020, mientras que el volumen comercial de la UE y ALC fue de US$197.400 millones. El desarrollo del comercio entre China y los países de ALC está en línea con las tendencias globales, especialmente en el Sur Global, para enfocar y alinear aún más las actividades económicas hacia y con China. Aunque es poco probable que las relaciones comerciales entre China y la región de América Latina y el Caribe continúen creciendo al ritmo de los últimos años, las estimaciones del WEF aún prevén que el crecimiento potencial se duplique a US$700 mil millones para 2035.

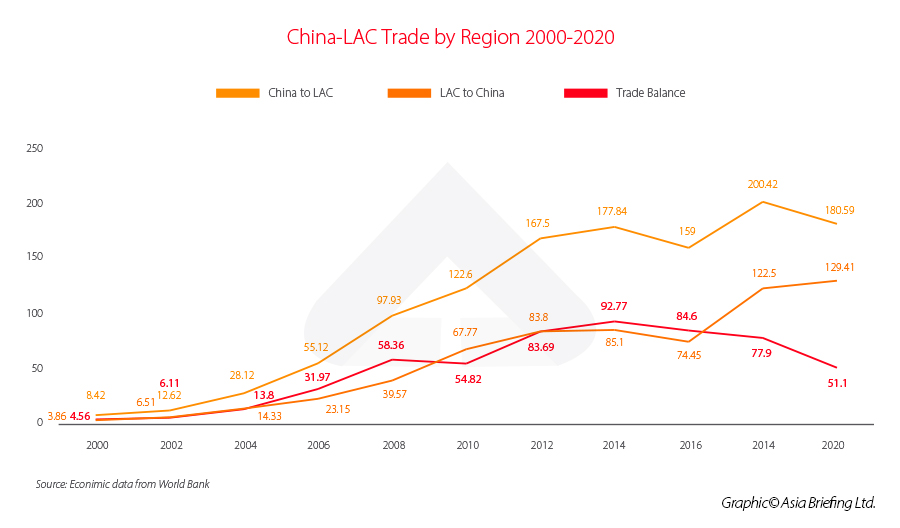

Como se muestra arriba, del lado chino, el volumen de comercio creció de US$8.500 millones en 2000 a US$180.000 millones en 2020, multiplicándose por 20 en el período, mientras que las cifras comerciales de la región de ALC crecieron de US$3.860 millones a US$129.000 millones, multiplicándose por 33.

La esencia clave de las relaciones comerciales: los principales bienes y servicios intercambiados entre China y los países de ALC

A pesar del crecimiento significativo en ambos lados de las relaciones comerciales, existen algunas diferencias clave en los productos básicos comercializados y cómo afectan a las industrias locales y las relaciones comerciales. Un aspecto emerge instantáneamente cuando se observa el tipo de bienes comercializados entre China y ALC. Es un intercambio de materias primas por bienes terminados y servicios. En un artículo publicado el año pasado por el Instituto de Estudios de Valores de la UE, se destaca que la relación comercial está muy concentrada, tanto en bienes como en geografía. El 70 por ciento de los bienes enviados desde ALC a China se componen de cinco productos principales, que incluyen soja, petróleo crudo y cobre, y el 90 por ciento de estos bienes provienen de cuatro países: Brasil, Chile, Perú y Venezuela. Por otro lado, vemos un panorama diferente, con productos manufacturados e intensivos en tecnología que se exportan principalmente de China a ALC.

Por lo tanto, el valor agregado tiene lugar en China, lo que ha puesto a la región de ALC en dependencia de los productos chinos y también ha llevado a la desindustrialización de la región, especialmente en Argentina y Brasil, socavando las industrias locales con productos más baratos de China.

Además, la explotación de recursos naturales en la minería, la energía y la agricultura en la región de América Latina y el Caribe ha planteado preocupaciones ambientales, por ejemplo, la contaminación del agua y la deforestación. Para garantizar una asociación resiliente, ambas partes, pero en particular la región de América Latina y el Caribe, deben explorar soluciones sostenibles para la explotación de materias primas y también buscar diversificar los tipos de bienes y servicios comercializados, reduciendo la dependencia de sectores y productos específicos.

Inversión y financiación

Cooperación financiera, swaps de divisas y bancos regionales de desarrollo

China no solo ha asegurado los ALC mencionados, sino que también ha participado en la cooperación estratégica: según un artículo publicado en The Economist en junio de este año, China ya ha firmado tratados con 21 países de ALC para la Iniciativa de la Franja y la Ruta (BRI, por sus siglas en inglés), una estrategia global de desarrollo de infraestructura que abarca grandes proyectos para asegurar el comercio con socios clave que fortalecen aún más su posición en el comercio.

Además, China firmó acuerdos de canje de divisas con Argentina y Brasil. Actualmente, Argentina posee alrededor de 1/3 de sus reservas del banco central en yuanes chinos, y en Brasil, el yuan chino superó al euro como la segunda moneda más importante. Incluso se ha hablado de que China haya firmado un ALC completo con el Mercosur, la organización económica regional de América Latina. Seguiremos de cerca esta evolución y su impacto en las relaciones comerciales.

Los préstamos de China a ALC a menudo han sido facilitados por bancos estatales y multilaterales chinos, como el Nuevo Banco de Desarrollo con sede en Shanghái, establecido por Brasil, Rusia, India, China y Sudáfrica (BRICS) o los dos principales bancos de políticas, el Banco de Desarrollo de China y el Banco de Exportación e Importación de China, que han otorgado préstamos por valor de US$141.000 millones desde 2005, prestando más que el Banco Mundial o el Banco Interamericano de Desarrollo.

Inversión directa de China en la región de América Latina y el Caribe

En términos de inversión extranjera directa (IED), la región de América Latina y el Caribe como receptora de IED china, no ha sido un objetivo tan importante como cabría esperar, desde el año 2000 hasta el 2020 se invirtieron US$160 mil millones, principalmente en fusiones y adquisiciones y menos en inversiones greenfield. Según un estudio de RED ALC-CHINA, un centro de estudios académico, la IED china solo representó el 5,74 por ciento del total de la IED recibida por los países de ALC entre 2000 y 2020. En comparación, la IED combinada de la UE y los Estados Unidos representó entre el 70 y el 80 por ciento de la IED en la región de América Latina y el Caribe.

Estudio de caso regional

Relaciones comerciales China-Chile: ¿una historia de éxito?

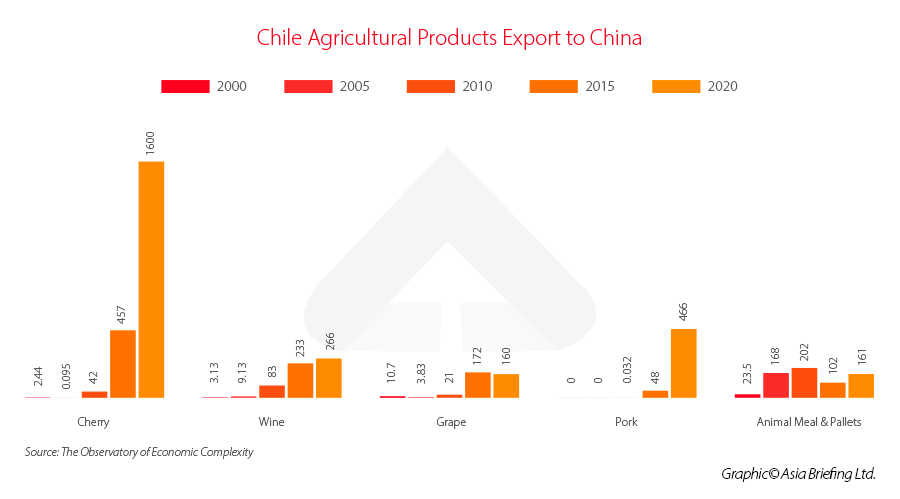

En el siguiente pasaje, nos gustaría echar un vistazo a la relación entre China y Chile, la relación diplomática y comercial más antigua de América Latina. China estableció relaciones diplomáticas con el estado andino en 1970 y firmó el primer TLC de América Latina en 2005. Desde entonces, las relaciones comerciales han sido muy fructíferas y Chile se ha convertido en uno de los pocos países del mundo que tiene una balanza comercial positiva con China, principalmente debido a las enormes reservas de cobre del país. Las cifras comerciales del Observatorio de Complejidad Económica (REA) muestran que en 2021 Chile exportó bienes por un valor de US$36.600 millones a China, mientras que bienes valorados en US$26.800 millones llegaron a Chile. Al igual que la mayoría de los demás países de ALC, las exportaciones de Chile están muy concentradas en torno a unos pocos productos, principalmente el cobre. En números totales, el mineral de cobre y los productos relacionados, como el cobre crudo y refinado, representaron un total del 77 por ciento de las exportaciones de los países a China en 2021. Otros productos de exportación importantes son otros productos mineros, productos agrícolas como las cerezas (1.600 millones de dólares EE.UU.), el aguacate y el vino.

Por otro lado, las importaciones de China a Chile son en su mayoría productos semielaborados o terminados, productos intensivos en manufactura. Las principales categorías son los equipos de radiodifusión y telecomunicaciones, la electrónica, la maquinaria, los textiles, los automóviles y los camiones. Si se examina más de cerca la estructura comercial de los dos países desde el año 2000, queda claro que los productos de exportación de Chile se han mantenido básicamente sin cambios, con algunas variaciones en el volumen. El comercio de mineral de cobre en 2021 tuvo un valor de US$20 mil millones (55 por ciento de las exportaciones totales); mientras que en el año 2000 se comercializó mineral de cobre por un valor de US$273 millones, es decir, el 29,3 por ciento del total. Las frutas deshuesadas, principalmente las cerezas, procedentes de Chile, representaron el 4,54 por ciento del volumen comercial en 2021, mientras que en 2000 se situaron en solo el 0,26 por ciento. Por otro lado, las importaciones de China a Chile en la década de 2000 fueron principalmente textiles, calzado, juguetes, plásticos, productos de bajo valor agregado y baratos. Los textiles y el calzado representaron alrededor de un tercio del volumen total del comercio y los productos electrónicos sólo alrededor del 10 por ciento. De cara a 2021, vemos que los textiles y el calzado solo están generando alrededor del 10 por ciento, pero los equipos de radiodifusión y telecomunicaciones, y la electrónica por sí solos, representan alrededor del 20 por ciento, duplicándose desde el año 2000. Además, los automóviles, los productos metálicos semiacabados y los dispositivos médicos han aumentado como artículos comerciales importantes.

Hemos analizado más de cerca algunos de los productos agrícolas más comercializados de Chile:

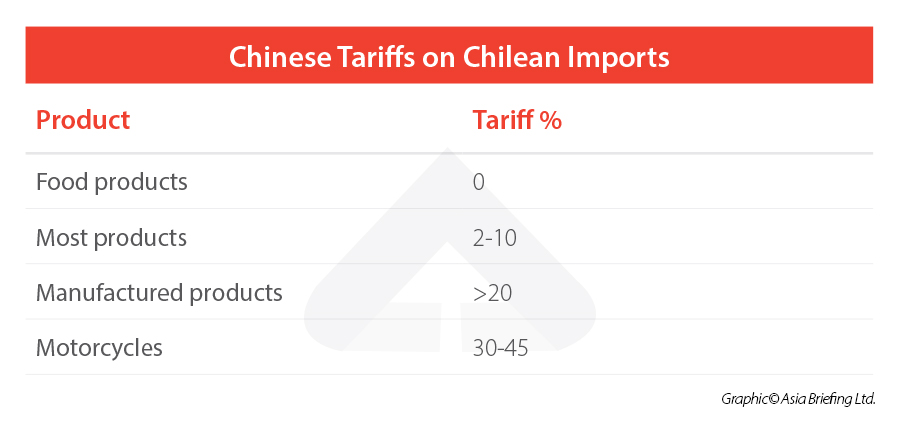

Se implementaron mecanismos adicionales para profundizar las relaciones comerciales bilaterales, en 2015 se firmó un acuerdo para evitar la doble imposición y la creación de un centro de compensación de RMB. Y en 2019, las condiciones comerciales mejoraron aún más con la actualización del TLC por parte de los dos países y la reducción de los aranceles para alrededor del 98 % de los productos básicos comercializados. La cartera de productos es complementaria en algunos campos, ya que ambos países dependen de los productos y servicios del otro. Para las empresas chilenas, la sed de materias primas y productos agrícolas de China significa oportunidades de negocio, y esto seguirá siendo un motor de crecimiento para el país.

Dado que la clase media china sigue creciendo y demandando productos de alta calidad, los segmentos relacionados con la industria alimentaria de Chile se beneficiarán aún más en el futuro, ya que la producción de alimentos de China no puede satisfacer la demanda, especialmente en productos como cerezas, paltas o vino. Además, China también tiene una creciente demanda de carne de alta calidad, como la carne de res, lo que abre nuevas oportunidades para las empresas chilenas. Las empresas chilenas se benefician del TLC, que básicamente les permite importar productos alimenticios a China a una tasa de impuesto cero. A otros productos se les imponen aranceles de importación del 2 al 10 por ciento, lo que hace atractivas las importaciones a China.

Potencial de crecimiento y cooperación en el futuro

En los últimos años, la relación entre ALC y China ha evolucionado significativamente, mostrando un inmenso potencial para el crecimiento y la cooperación futuros. Esta asociación ha abierto una amplia gama de oportunidades para ambas regiones, con implicaciones económicas, políticas y sociales que pueden dar forma al panorama mundial. Al mirar hacia el futuro, es crucial enfatizar la importancia de mantener una asociación equilibrada entre ALC y China. Si bien el potencial de crecimiento y cooperación es inmenso, existen desafíos que deben abordarse para garantizar la longevidad y la estabilidad de esta relación.

Dezan Shira & Associates

Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com

- Previous Article Xi-Biden Meeting: “Productive” Talks Lead to Increased Cooperation in Key Areas

- Next Article El Convenio de la Apostilla entra oficialmente en vigor en China el 7 de noviembre