Reforma China del IVA y su implicación en la estructura fiscal de las Oficinas de Representación

La aprobación de la reforma del impuesto sobre valor añadido (IVA), el día 1 de Mayo de 2016, supuso la mayor revisión fiscal realizada en China en los últimos 20 años. Una de las modificaciones realizadas incluye el cambio en la tasa impositiva de las actividades comerciales realizadas por las oficinas de representación (OR) en China, el cual disminuye del cinco al tres por ciento. La reducción de la carga tributaria en las OR puede dar lugar a una completa reestructuración de las actividades empresariales por parte de los inversores extranjeros para aprovechar mejor los beneficios de la reforma. Actualmente no hay ninguna regulación escrita sobre la tasa impositiva aplicable o el método de pago correspondiente a las OR. Los contribuyentes deberán contactar con la oficina de hacienda local antes de la declaración de impuestos. En este artículo ofreceremos una breve introducción sobre las normas fiscales correspondientes a las OR y explicaremos el posible impacto de la reforma del IVA sobre la estructura fiscal de las OR.

OR en China

En China, las OR son oficinas establecidas por compañías extranjeras que desean llevar a cabo operaciones de marketing y poner a prueba el mercado chino. Las OR están consideradas con frecuencia como un vehículo de entrada más eficiente comparado con el establecimiento de una empresa de capital íntegramente extranjero (en inglés Wholly Foreign-Owned Enterprise, o WFOE en abreviado). Esto es porque las OR no tienen la obligación del capital social y su proceso de establecimiento es relativamente simple. Aunque realizan menos trabajo administrativo, las OR no son capitalizadas como entidades legales y por tanto están limitadas: pueden desarrollar actividades sin ánimo de lucro tales como coordinación de negocios, promoción, estudio de mercado y además realizar funciones de apoyo a las empresas matrices.

A pesar de que las OR no tienen ingresos de explotación, el valor creado por ellas en China está sujeto a impuestos. En el pasado, el incremento continuo de la carga impositiva de las OR ha llevado a los inversores extranjeros a dudar de la eficiencia global de las OR, resultando un incremento del número de las OR convertidas en WFOE. Con la reforma del IVA, la rebaja fiscal puede crear incentivos para el futuro desarrollo de las OR en China por parte de los inversores extranjeros.

Normativa fiscal de las OR

Según la Administración Estatal de Impuestos de China, las OR están obligadas a declarar impuestos sobre la base de las comisiones, de los cargos por los servicios realizados y de las diferencias de precio de importación y exportación de bienes generados por la oficina de enlace o agencia de negocios ya sea dentro o fuera de China. Adicionalmente, los ingresos obtenidos por los estudios de mercados, recopilación de información empresarial, coordinación y servicios de consulta a los clientes residentes en China también están sujetos a declaración de impuestos.

Los tres métodos de cálculo de impuestos utilizados por las OR son: el método método del ingreso gravable real (si las OR llevan de manera precisa y adecuada los libros contables y los registros de los ingresos y gastos), el método de Gastos-plus (si las OR no pueden proporcionar suficientes documentos de las fuentes de ingresos pero mantienen un registro verificable de los gastos), y el método Ingreso Real y Ganancia-Calculada que puede aplicarse a las OR que tienen una prueba verificable de la ganancia, pero no tienen registro completo de los gastos. Dado que es difícil para las OR determinar una cantidad exacta de la facturación anual debido a la naturaleza de su negocio, el método de Gastos-plus es la forma más sencilla para calcular los impuestos a pagar.

Reforma del IVA y su impacto en la estructura fiscal de las OR

A partir del día 1 de mayo, las Oficinas de Representación están consideradas como contribuyentes del IVA a un tipo menor y están sujetas al tres por ciento del IVA en vez de estar sujetas al impuesto de actividades económicas (IAE) y al IVA, con los demás tipos impositivos aplicables invariados. Mientras que las OR que fueron registradas con anterioridad como contribuyentes del IVA podrán deducirse una cantidad del IVA soportado incurrido por la compra o construcción del activo fijo del IVA repercutido.

Antes de la reforma del IVA, las OR estaban sujetas al impuesto de sociedades al tipo impositivo de 25%, al impuesto del IVA que tenía el tipo impositivo variable según las diferentes industrias, y al tipo impositivo del 5% del IAE que se aplicaba por la venta del activo fijo, por la venta del derecho de uso de las tierras y recursos naturales, así como por la venta de otros servicios que no estaban incluidos en el régimen fiscal del IVA. Cumpliendo la reforma del IVA, las OR están sujetas al impuesto de sociedades y al tres por ciento del IVA calculado en base al ingreso estimado, esto supone un dos por ciento de rebaja fiscal comparando con la estructura fiscal anterior. Además, la ecuación utilizada para calcular el ingreso estimado ahora ha cambiado a la siguiente: “Coste o Gasto / (1- tasa de beneficios evaluada)”

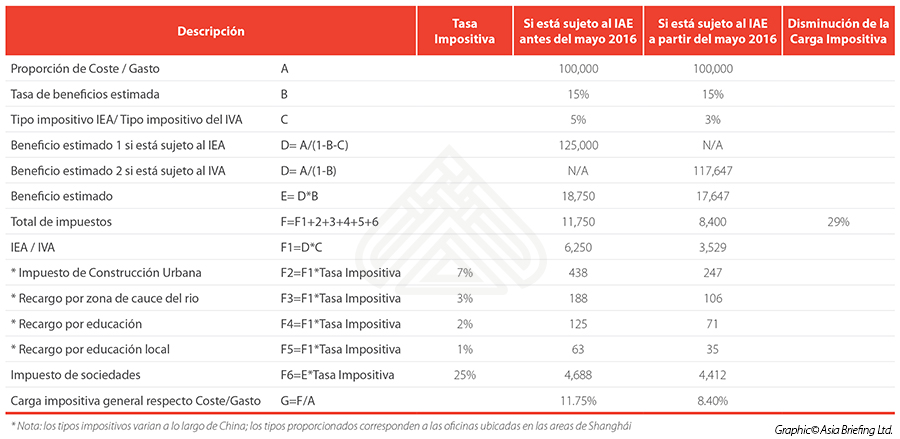

En la tabla siguiente hemos resumido todas las ecuaciones generales que son utilizadas en el cálculo de los impuestos de las OR, así como una breve demostración del cambio en la fiscalidad basado en un supuesto de los profesionales en derecho tributario de Dezan Shira & Associates. El método del Gasto-plus es el utilizado para describir de forma más clara la disminución general de la carga impositiva sobre las OR.

Hay que tener en cuenta que la tasa de beneficios estimada es determinada por las autoridades fiscales de la localidad correspondiente y no debería ser menor de 15 por ciento. Basándonos en el ejemplo anterior, la disminución de la carga impositiva general ha alcanzado un 29 por ciento.

Futuros desafíos

Desde la promulgación de las “Medidas para la Administración fiscal de las Oficinas de Representación de las Compañías Extranjeras”, las OR han perdido gradualmente el estatus como un vehículo de inversión eficiente desde la perspectiva fiscal. Estas medidas efectivas, desde 2010, han supuesto un incremento del 10 al 15 por ciento de las tasas de beneficios mínimas consideras y, además, existe un riesgo potencial de que las autoridades fiscales incrementen dicho porcentaje. Además, las autoridades fiscales Chinas han suprimido la exención fiscal que se aplicaba a las organizaciones gubernamentales sin ánimo de lucro o a las OR que desempeñaban servicios de estudios de mercado y consultoría.

La normativa fiscal de las OR se ha complicado aún más con la reforma del IVA. Esto es debido a que anteriormente el IVA sólo se aplicaba a la venta de los bienes – actividad empresarial prohibida a las OR. Esta contradicción puede crear obstáculos legales mientras se aplique el IVA a las OR. Los impuestos IAE y el IVA eran diferenciables según la naturaleza del servicio; la unificación de los dos impuestos crea ambigüedad – todos los servicios a los que se aplicaba el IAE ahora será clasificados bajo el régimen del IVA, haciendo que su definición sea más abstracta. La reforma del IVA seguramente haga que las OR sean las máximas beneficiadas de la rebaja fiscal, pero como pasar del IEA al IVA sigue siendo una tarea complicada para los contribuyentes. Dado que la implementación de la reforma del IVA se encuentra en su etapa inicial, no se ha publicado ninguna regulación respecto a la rebaja fiscal, dejando que los actuales beneficios fiscales sean un misterio.

|

INTRODUCCIÓN A DEZAN SHIRA & ASSOCIATES Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com |

- Previous Article La importancia del registro de la marca en China

- Next Article Introducción al mercado de Fusiones y adquisiciones en China