Payer ses Employés Étrangers en Chine: Impôts et Planification des Salaires

La loi chinoise sur l’impôt sur le revenu inclut un régime spécial pour les stocks options et les bonus annuels. En maniant intelligemment ces deux derniers, l’employeur peut offrir un package salarial plus élevé à ses employés sans coût supplémentaire pour l’entreprise. Cet article va vous présenter les avantages fiscaux dont vous pouvez bénéficier grâce à ce système.

La loi chinoise sur l’impôt sur le revenu inclut un régime spécial pour les stocks options et les bonus annuels. En maniant intelligemment ces deux derniers, l’employeur peut offrir un package salarial plus élevé à ses employés sans coût supplémentaire pour l’entreprise. Cet article va vous présenter les avantages fiscaux dont vous pouvez bénéficier grâce à ce système.

Bonus de fin d’année

La loi autorise le versement d’une somme d’argent forfaitaire correspondant au bonus annuel, calculé et imposé séparément d’autres formes de salaire selon la formule suivante :

Impôt redevable sur le bonus annuel= Bonus annuel imposable x taux d’imposition – déduction rapide

Pour trouver le taux d’imposition et la déduction rapide applicables, il suffit de diviser par 12 le montant du bonus et de rechercher le montant obtenu dans le tableau ci-dessus. Par exemple, le taux d’imposition pour un bonus de 120 000 RMB est de 25% (120 000RMB/12 mois=10 000).

Dans la plupart des cas, aucune déduction ne peut s’appliquer au bonus annuel, puisque que l’employé en a déjà bénéficié pour le calcul de l’impôt sur son revenu mensuel habituel.

La formule présentée dans le paragraphe au-dessus ne peut être utilisée qu’une fois par an pour chaque employé. Les bonus autres que les bonus annuels, comme les bonus semestriels, trimestriels ou de séniorité doivent être inclus dans le salaire mensuel de l’employé.

Si un salarié n’est pas employé en Chine pour une année entière, la part de son bonus annuel pour les mois durant lesquels il n’était pas présent peut être retirée de son montant imposable.

![]() LIRE AUSSI: Payer ses Employés Étrangers en Chine: l’Impôt sur le Revenu

LIRE AUSSI: Payer ses Employés Étrangers en Chine: l’Impôt sur le Revenu

Stock Options

Les stock options constituent un type de rémunération par lequel les entreprises cotées en bourse autorisent leurs employés à acheter des actions de la société à un certain prix. Un an plus tard, les actions deviennent exerçables et l’employé peut choisir d’acheter des parts de l’entreprise à un prix fixe. C’est une méthode de compensation qui permet d’aligner les intérêts de l’entreprise à ceux de l’employé.

Tout comme pour les bonus annuels, les impôts sur les stock options sont calculés séparément du salaire mensuel habituel. Les stock options deviennent imposables le jour où l’employé exerce l’option (si par exemple il achète des parts). Le montant imposable est la différence entre le prix de l’option défini dans le contrat et le prix des parts fixé par le marché ce jour-là. De façon similaire aux bonus annuels, on peut trouver le taux d’imposition et le montant de la déduction rapide en divisant le revenu imposable par 12.

Revenu imposable= (prix des parts sur le marché-prix de l’option sur le contrat) x nombre de parts

Impôt redevable= (Revenu imposable/Nombre de mois passés en Chine x Taux d’imposition – déduction rapide) x Nombre de mois passés en Chine.

LIRE AUSSI: Service de Conformité Fiscale par Dezan Shira & Associates

LIRE AUSSI: Service de Conformité Fiscale par Dezan Shira & Associates

Planification fiscale

Un package salarial optimal peut être obtenu grâce à une planification fiscale bien pensée selon le cadre défini par la législation chinoise. Il s’agit par exemple de faire bon usage des indemnités autorisées, bonus annuels, stock options et autres stratégies permettant de minimiser la charge fiscale de l’employé.

La planification fiscale s’effectue selon les caractéristiques propres à chaque individu. Pour mieux comprendre les différentes options disponibles, regardez ci-dessous quelques exemples concrets.

Exemple

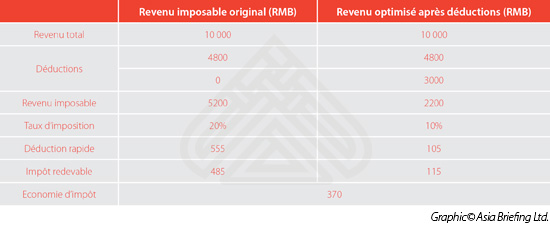

Monsieur J est un expatrié travaillant pour une entreprise à investissements étrangers à Shanghai. Son salaire est entièrement imposable en Chine et il paye lui-même l’impôt sur ses revenus. En janvier 2014, son salaire est de 10 000 RMB. Supposons qu’il reçoive une indemnité de logement de 3000 RMB au total et aucune autre déduction. Nous comparons ci-après sa charge fiscale originale par rapport à sa charge fiscale après déduction d’avantages annexes.

Il est important de connaître quelle part du salaire de l’employé étranger peut être définie comme une « indemnité ». Ceci n’est en effet pas défini clairement par la loi, qui mentionne simplement que ces indemnités doivent être « raisonnables ». Dans les faits, la plupart des entreprises dédient 30% du salaire de l’employé aux indemnités. Il est possible que le bureau d’imposition questionne l’entreprise à ce sujet, nous vous recommandons ainsi de laisser la part d’indemnités à cette hauteur ou en dessous pour éviter tout problème.

Il est important de connaître quelle part du salaire de l’employé étranger peut être définie comme une « indemnité ». Ceci n’est en effet pas défini clairement par la loi, qui mentionne simplement que ces indemnités doivent être « raisonnables ». Dans les faits, la plupart des entreprises dédient 30% du salaire de l’employé aux indemnités. Il est possible que le bureau d’imposition questionne l’entreprise à ce sujet, nous vous recommandons ainsi de laisser la part d’indemnités à cette hauteur ou en dessous pour éviter tout problème.

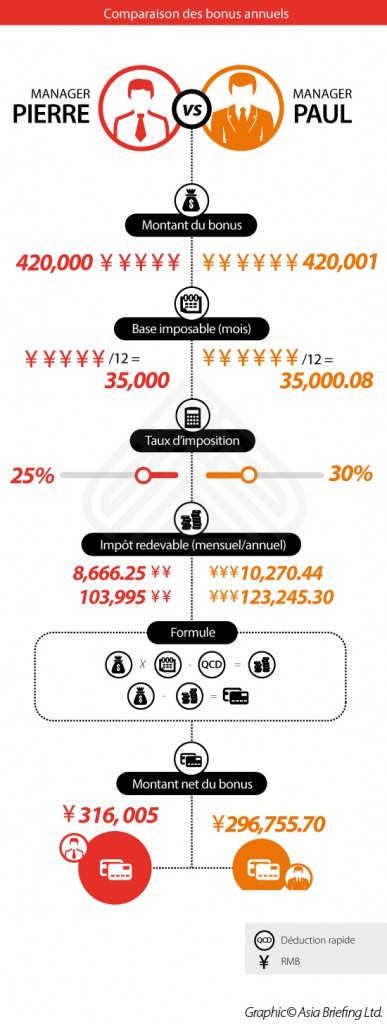

Le bonus annuel peut être utile pour réduire les impôts sur le revenu de l’employé puisqu’il est calculé séparément de son salaire habituel. L’employeur peut ainsi choisir de payer une partie du salaire de l’employé comme un bonus afin de réduire la charge fiscale de ce dernier. Comme décrit au-dessus, le montant de l’impôt est défini en divisant le montant du bonus par 12 et en y appliquant le taux d’imposition et la déduction rapide correspondants.

Deux problèmes majeurs se posent à l’employeur lors de la planification des bonus annuels: il faut tout d’abord faire attention aux plafonds présentés dans la classification fiscale. En effet comme illustré dans notre exemple avec Pierre et Paul, une petite différence dans la somme accordée pour le bonus peut avoir un fort impact sur le montant net après imposition.

Pour seulement un yuan supplémentaire de bonus, Paul doit s’acquitter d’un impôt beaucoup plus élevé que celui de Pierre. Ainsi dans certaines circonstances, un bonus plus important peut à l’inverse se traduire par une moindre récompense pour l’employé.

Deuxièmement, le bonus annuel n’est pas une solution entièrement efficace: une fois que le montant du bonus atteint ou dépasse le salaire annuel de l’employé, il ne constitue plus un outil valable de réduction d’impôt.

Pour optimiser le package salarial des vos employés étrangers en Chine, il est préférable de s’adresser à un conseiller en fiscalité avant la mise en place d’un système efficace. Procéder de la sorte permet en effet de s’assurer que les arrangements au sein de votre société sont en accord avec les lois chinoises sur l’impôt sur le revenu.

Cet article est extrait de l’édition de décembre 2014 du magazine China Briefing, intitulé “Employer du Personnel Étranger en Chine“. Dans cette édition en anglais, nous vous proposons un guide pour le recrutement d’étrangers en Chine, des premiers pas avec les demandes de visas jusqu’aux démarches plus avancées comme par exemple la détermination des rémunérations de vos employés pour optimiser la fiscalité de votre entreprise. Cet article est extrait de l’édition de décembre 2014 du magazine China Briefing, intitulé “Employer du Personnel Étranger en Chine“. Dans cette édition en anglais, nous vous proposons un guide pour le recrutement d’étrangers en Chine, des premiers pas avec les demandes de visas jusqu’aux démarches plus avancées comme par exemple la détermination des rémunérations de vos employés pour optimiser la fiscalité de votre entreprise. |

Human Resources and Payroll in China (Third Edition)

Human Resources and Payroll in China (Third Edition)

A firm understanding of China’s laws and regulations related to human resources and payroll management is essential for foreign investors who want to establish or are already running foreign-invested entities in China. This guide aims to satisfy that information demand, while also serving as a valuable tool for local managers and HR professionals who may need to explain complex points of China’s labor policies in English.

Tax, Accounting, and Audit in China 2015

Tax, Accounting, and Audit in China 2015

This edition of Tax, Accounting, and Audit in China, updated for 2015, offers a comprehensive overview of the major taxes foreign investors are likely to encounter when establishing or operating a business in China, as well as other tax-relevant obligations. This concise, detailed, yet pragmatic guide is ideal for CFOs, compliance officers and heads of accounting who must navigate the complex tax and accounting landscape in China in order to effectively manage and strategically plan their China operations.

Using China’s Free Trade & Double Tax Agreements

In this issue of China Briefing, we examine the role of Free Trade Agreements and the various regional blocs that China is either a member of or considering becoming so, as well as how these can be of significance to your China business. We also examine the role of Double Tax Treaties, provide a list of active agreements, and explain how to obtain the tax minimization benefits on offer.

- Previous Article Warming up to the Job: Employee Probation in China

- Next Article Cina: Non corrispondere il salario costituisce reato