Chinas Markt für Reformkost: Was ihn für ausländische Investoren attraktiv macht

Auf Chinas florierendem Lebensmittel- und Getränkemarkt erleben gesunde Lebensmittel ein bemerkenswertes Wachstum, das sowohl für einheimische als auch für ausländische Unternehmen verlockende Chancen bietet. Die zunehmende Akzeptanz eines gesunden Lebensstils und die Vorliebe der chinesischen Verbraucher für Bio-Lebensmittel verändern das Kaufverhalten, was für ausländische Investoren sowohl Chancen als auch Herausforderungen mit sich bringt. Es ist jedoch wichtig, die regionalen Unterschiede und Chinas eigene nationale Standards zu beachten, an die sich ausländische Unternehmen halten müssen, um rechtliche Risiken zu vermeiden. F&B-Unternehmen wird außerdem empfohlen, beim Verkauf auf dem chinesischen Markt eine Omnichannel-Strategie zu verfolgen.

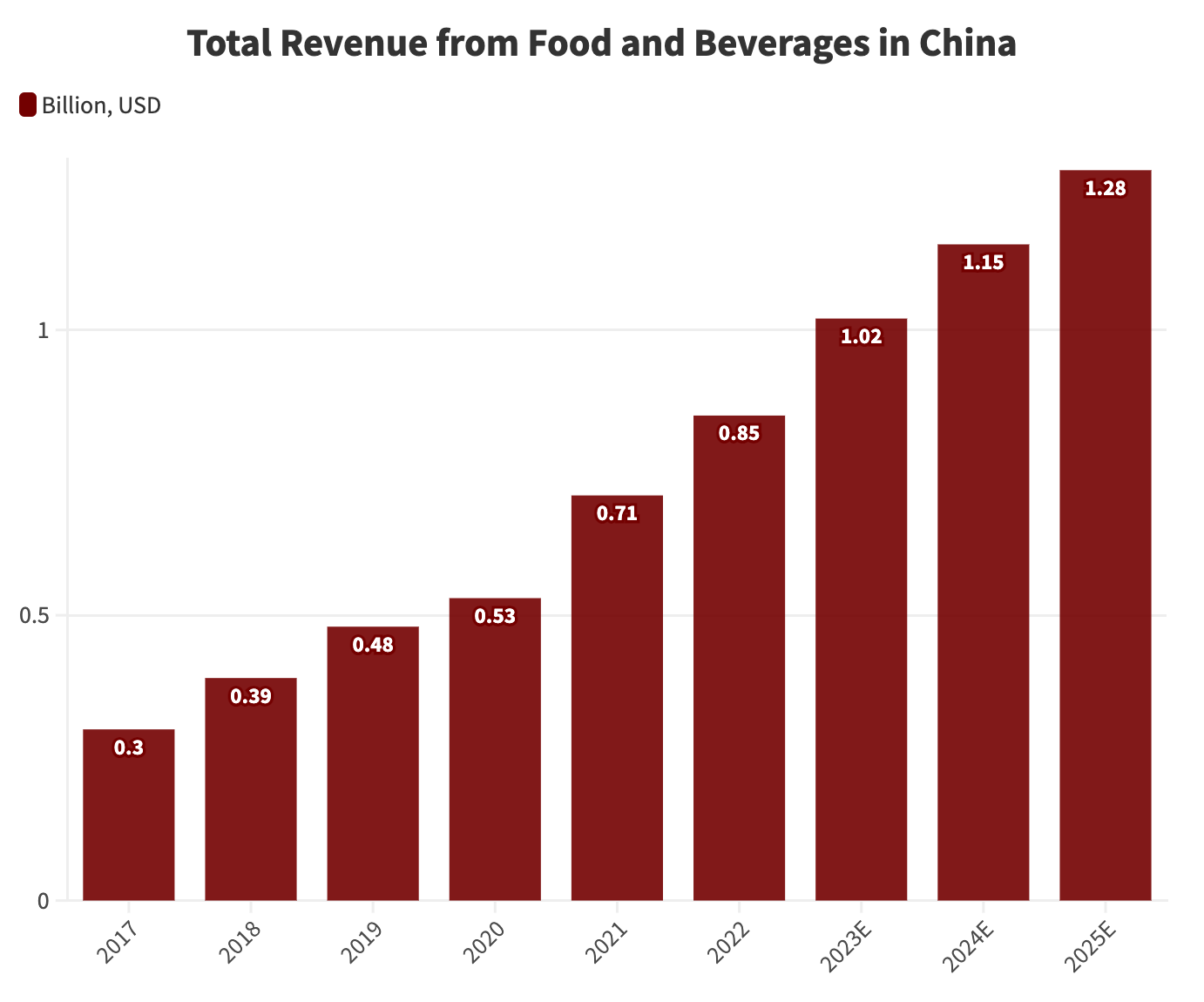

Für viele internationale Investoren ist die schnell wachsende Lebensmittel- und Getränkeindustrie in China ein attraktives Ziel. Der Wert des Marktes ist von 300 Mio. USD im Jahr 2017 auf 850 Mio. USD im Jahr 2022 gestiegen und wird voraussichtlich im Jahr 2023 die Marke von 1 Mrd. USD überschreiten.

Verschiedene Faktoren haben zur Expansion der Branche in diesem Zeitraum beigetragen. Die COVID-19-Pandemie hat dazu geführt, dass sich das Verhalten und die Wertvorstellungen der Menschen geändert haben, was zu einer stärkeren Betonung von Gesundheit und Wohlbefinden geführt hat. Darüber hinaus verfügt die wachsende wohlhabende Bevölkerung nun über eine höhere Kaufkraft, die es ihr ermöglicht, mehr für hochwertige Lebensmittel und Getränke auszugeben.

Diese Faktoren zusammengenommen haben dazu geführt, dass der chinesische F&B-Markt zum zweitgrößten der Welt aufgestiegen ist.

Da derzeit weniger als 11 Prozent der Fläche Chinas landwirtschaftlich nutzbar sind, steht das Land vor einer großen Herausforderung, wenn es darum geht, die Lebensmittelversorgung seiner Bevölkerung nachhaltig zu sichern. Darüber hinaus sind bis zu 40 Prozent der Flüsse und 20 Prozent der Böden in China verschmutzt, was dazu führt, dass es nur begrenzt möglich ist, Lebensmittel im eigenen Land zu produzieren.

Daher hat China kurzfristig keine andere Wahl, als große Mengen an Lebensmitteln zu importieren, um den Bedarf seiner Bevölkerung zu decken. Im Jahr 2022 machten die Lebensmittelimporte Chinas 8,5 Prozent des Gesamtwerts aus. Neben Sojabohnen, die etwa 40 Prozent der F&B-Einfuhren nach China stellen, sind Fleischprodukte, Weine, Spirituosen, Fischprodukte, Süßwaren und Schokolade, abgefülltes Wasser, Milchprodukte und Zucker die am häufigsten importierten Produkte.

Verbrauchertrends in der F&B-Branche: die steigende Beliebtheit von Health Food

Auf der Grundlage des Nationalen Lebensmittelsicherheitsstandards – gesunde Lebensmittel – können gesunde Lebensmittel in zwei Kategorien eingeteilt werden: solche, die bestimmte Gesundheitsfunktionen beanspruchen oder als Nahrungsergänzungsmittel dienen. Die erste Kategorie umfasst Lebensmittel, die für bestimmte Gruppen geeignet sind, um die Körperfunktionen zu regulieren, ohne Krankheiten zu behandeln, und die keine gesundheitlichen Gefahren mit sich bringen sollten. Nahrungsergänzungsmittel bestehen aus Produkten mit Vitaminen und Mineralien als Hauptzutaten, die als Einzel- oder Mehrnahrungsergänzungsmittel erhältlich sind.

Mehrere soziale und wirtschaftliche Faktoren tragen zum Aufstieg des Segments der gesunden Lebensmittel in China bei.

Infolge der steigenden Lebenserwartung verschiebt sich in China die Bevölkerungspyramide. Aus Daten der Vereinten Nationen geht hervor, dass im Jahr 2022 der Anteil der über 60-Jährigen in China 280,04 Millionen betragen wird, gegenüber 267,36 Millionen Menschen (oder 18,9 Prozent der Gesamtbevölkerung) im Vorjahr. Chinas “neue” ältere Generation hat in den letzten Jahren einen spürbaren Wandel vollzogen und verfügt nun sowohl über das Bewusstsein als auch über die notwendigen Mittel, um ihren Konsum an gesunden Lebensmitteln zu steigern.

Das steigende Bildungsniveau und die internetaffine chinesische Mittelschicht sind weitere Wachstumsfaktoren.

Der Verzehr von biologischen und gesunden Lebensmitteln gilt heute als Statussymbol in der chinesischen Gesellschaft und hat in kurzer Zeit den Markt für Lifestyle-Produkte des Landes geschaffen und erweitert. Mit einem Wert, der 12 Punkte über dem globalen Durchschnitt liegt, ist China heute als eine der gesundheitsbewusstesten Nationen weltweit bekannt.

73 Prozent der chinesischen Verbraucher sind bereit, für Lebensmittel, die als gesünder gelten, mehr zu bezahlen, und 58 Prozent der chinesischen Mittelschicht (im Alter von 20 bis 49 Jahren) sind bereit, für ethische Marken mehr zu zahlen.

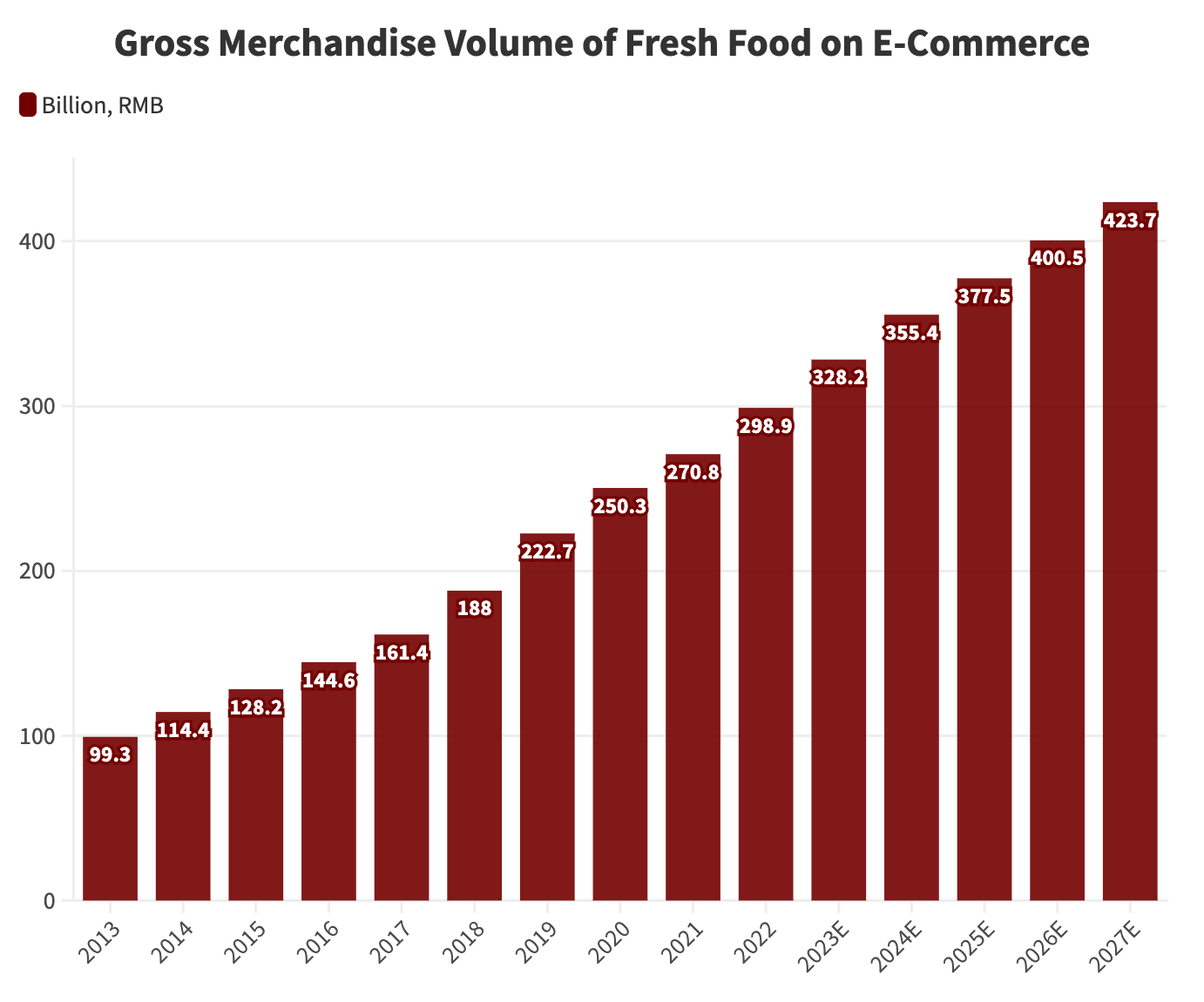

Im Jahr 2021 war China mit einem Anteil von 17,8 Prozent am weltweiten Gesamtumsatz der zweitgrößte Markt für Reformkost weltweit. Die Daten zeigen, dass der Umsatz mit Reformkost auf dem chinesischen Festland im Jahr 2021 um 8,2 Prozent auf 270,8 Milliarden RMB (37,69 Milliarden US-Dollar) anstieg. Bis Ende 2023 wird ein weiteres Wachstum des Marktes auf 328,3 Mrd. RMB (45,81 Mrd. US$) prognostiziert.

Dementsprechend boomt der Absatz von importierten Gesundheitsnahrungsmitteln wie Nahrungsergänzungsmitteln und Premium-Milchprodukten, während nährstoffarme Lebensmittel allmählich an Beliebtheit verlieren.

Dieses veränderte Verbraucherverhalten hat die Unternehmen dazu veranlasst, gesündere oder diätetische Zutaten in ihre Produkte zu integrieren. Dieses Muster ist bei einer Vielzahl von Getränken zu beobachten, von Erfrischungsgetränken bis hin zu Kaffee.

Erschließung des Naturkostsegments

Doch um auf dem chinesischen Markt erfolgreich zu sein, müssen ausländische Unternehmen das lokale Verbraucherverhalten verstehen.

Dazu gehört, dass wir die Ziele und Anforderungen der chinesischen Verbraucher, die regionalen Unterschiede in den Verbrauchsmustern und die interne Dynamik der gesamten Marktstruktur kennen.

Marken, die eine einheitliche Strategie für ganz China verfolgen, laufen Gefahr, die markanten Unterschiede in ihren regionalen Märkten zu ignorieren.

So haben beispielsweise besser entwickelte Städte mit höherem verfügbarem Einkommen und einem internationaleren Lebensstil, wie die Städte der ersten Ebene (Tier-1) entlang der chinesischen Ostküste, einen größeren Appetit auf ausländische Produkte als Provinzen im Westen oder im Zentrum Chinas.

Gleichzeitig können Marken, die auf weniger gesättigte Märkte abzielen, von dem raschen Wachstum profitieren, das in vielen chinesischen Tier-2-Städten erwartet wird.

Ausländische Unternehmen haben somit zwei Möglichkeiten, in China tätig zu werden: erstens, eine Partnerschaft mit lokalen Anbietern einzugehen, und zweitens, in Marktforschung zu investieren, um lokale Präferenzen zu ermitteln und maßgeschneiderte Produkte anzubieten, die der lokalen Nachfrage entsprechen.

Eine Kombination dieser Strategien wird es ausländischen Unternehmen ermöglichen, die Chancen und Risiken auf den verschiedenen regionalen Märkten Chinas effektiv zu bewerten und sich an die Bedürfnisse der Verbraucher anzupassen.

Neue Einzelhandelsstrategien und Diversifizierung der Vertriebskanäle

Ein auffälliger Trend auf dem chinesischen F&B-Markt ist die Bedeutung der Online-Einzelhandelskanäle. Allerdings reicht es oft nicht aus, die bestehende Website eines F&B-Unternehmens einfach ins Chinesische zu übersetzen, um lokale Verbraucher zum Online-Kauf zu bewegen. Internationale Marken müssen ihre Websites auf die Interessen der chinesischen Kunden zuschneiden; außerdem müssen sie eine klare Social-Media-Strategie verfolgen.

Im Jahr 2022 erreichte das Bruttowarenvolumen (GMV) des E-Commerce mit frischen Lebensmitteln 560,14 Milliarden RMB (78,17 Milliarden US-Dollar). Während der Verkauf über E-Commerce-Plattformen, die sich direkt im Besitz des Unternehmens befinden, und über Plattformen von Drittanbietern wie Tmall.com und JD.com immer beliebter wird, nutzen erfolgreiche Anbieter von Gesundheitsprodukten mehrere Kanäle, um die Sichtbarkeit ihrer Produkte und den Verkauf auf dem chinesischen Markt sicherzustellen.

Dazu gehören Direktvertriebskanäle, die durch interaktive Veranstaltungen, Konferenzmarketing und traditionelle Marketingkampagnen über Fernsehen und soziale Medien unterstützt werden, sowie die Einrichtung eigener Online-Plattformen.

Durch das Online-zu-Offline-Modell (O2O) werden chinesische Verbraucher ermutigt, die Produkte in den Geschäften auszuprobieren und online zu bestellen, um so die Offline-Erfahrung, die eher greifbar ist, mit dem bequemen Online-Kaufprozess zu kombinieren.

Nutzung von sozialen Medien, Livestream und KOLs

Soziale Medien spielen eine wichtige Rolle in den Marketingstrategien der gesamten F&B-Branche in China. Sie dienen als wichtige Plattform für Produktwerbung und Verkauf. Die Nutzer teilen häufig ihre Produktbewertungen online und beeinflussen damit die Meinungen und Kaufentscheidungen anderer Verbraucher. Unternehmen nutzen die sozialen Medien, indem sie mit wichtigen Meinungsführern (Key Opinion Leaders, KOLs) und virtuellen Einflussnehmern zusammenarbeiten, die über eine große und treue Anhängerschaft verfügen, und so den Bekanntheitsgrad ihrer Produkte effektiv steigern.

So haben beispielsweise Social-Media-Plattformen wie WeChat und Douyin einen tiefgreifenden Wandel für die chinesischen Landwirte herbeigeführt. Biobauern zum Beispiel teilen nun regelmäßig Fotos und Videos von ihrem Leben und ihrem Produktionsprozess und überbrücken so die Kluft zwischen Verbrauchern und Bauernhof und werden zu Online-Sensationen.

Im März 2020, während des Höhepunkts der COVID-Sperrungen, hatten sich etwa 60.000 Landwirte für die Nutzung der Livestreaming-Funktion Taobao Live von Alibaba registriert. Das Ministerium für Landwirtschaft und ländliche Angelegenheiten hat sich für Live-Streaming als innovatives Mittel zur Erweiterung der Absatzmöglichkeiten für frische und gesunde Lebensmittel im Land eingesetzt. Seit ihrer Einführung hat diese Initiative zu einem positiven Aufwärtstrend bei den Verkäufen von Agrarprodukten beigetragen. Experten schätzen, dass der Umsatz allein im Jahr 2020 bis zu 15 Milliarden RMB (2,09 Milliarden US-Dollar) erreicht hat.

Präferenz für erstklassige und hochwertige Produkte

Die aufstrebende Mittelschicht und die wohlhabenden Verbraucher haben zu einem Anstieg der Ausgaben für Premiumprodukte geführt, wobei sie weniger, dafür aber hochwertigere Waren bevorzugen.

Ein Bereich, der im Rahmen dieses Trends ein erhebliches Wachstum verzeichnet, ist der Markt für hochwertige Meeresfrüchte. Berichten zufolge ist die Nachfrage nach Luxusprodukten aus Meeresfrüchten stetig gestiegen, und importierte Meeresfrüchte sind nach wie vor besonders begehrt. Im Jahr 2022 erreichte der Importwert von Meeresfrüchten in China 19,13 Milliarden US-Dollar und stieg damit um 35 Prozent gegenüber dem Vorjahr.

Auch das Premium-Alkohol-Segment hat in China einen beachtlichen Erfolg zu verzeichnen. Obwohl Baijiu nach wie vor eine dominierende Stellung bei Spirituosen einnimmt, ziehen hochwertige Marken alkoholischer Getränke wohlhabendere Verbraucher an. Im Jahr 2021 importierte China harte Spirituosen im Wert von rund 2,7 Milliarden US-Dollar, wobei Premiumangebote einen erheblichen Beitrag zu dieser Zahl leisteten.

Vorbereitung auf chinesische Regulierungsstandards

Ausländische F&B-Produkte, die nach China eingeführt werden, unterliegen einem vielschichtigen Regulierungssystem, sobald sie das Land erreichen.

Ausländische Unternehmen, die gesunde Lebensmittel in China verkaufen wollen, müssen die rechtlichen und regulatorischen Bestimmungen des Landes besonders beachten. Gegenwärtig erkennt das Land keine internationalen Standards für ökologische Lebensmittel an, hat aber eigene nationale Standards.

Registrierung und Einreichung von Lebensmittelproben

Um Gesundheitsprodukte in China legal verkaufen zu können, müssen Unternehmen bei der staatlichen Behörde für Marktregulierung (SAMR) einen Antrag auf Registrierung und Einreichung von importierten gesunden Lebensmitteln stellen. Sowohl die SAMR als auch das Zentrum für Lebensmittelbewertung sind für die technische Prüfung des Antrags zuständig.

Bei der Registrierung eines Naturkostprodukts sind dem SAMR unter anderem folgende Unterlagen vorzulegen:

- Bewerbungsformular

- F&E-Bericht

- Materialien der Produktformel

- Produktionsprozess

- Materialien zur Bewertung der Produktsicherheit und -funktion (Prüfberichte)

- Muster eines chinesischen Etiketts

- Bescheinigungsdokumente über die Qualifikation des Antragstellers und Informationen über die Produktproduktion und den Verkauf im Ursprungsland (-region)

- Lebensmittelhygienische Normen im Herkunftsland (Region) sowie das Originaletikett

- 3 Muster mit Mindestverkaufsverpackungen

Registrierungsarten für importierte Lebensmittel

Die chinesischen Vorschriften haben sich in den letzten Jahren rasant verändert, sodass ausländische Investoren bei der Vorbereitung auf die für die Einfuhr ihrer Produkte nach China erforderlichen Lizenzen einen methodischen Ansatz verfolgen müssen.

Seit Oktober 2015 ist es für Exporteure verpflichtend, jede Lebensmittelsendung online bei der Administration of Quality Supervision, Inspection and Quarantine (AQSIQ) zu registrieren, um sie verfolgen zu können.

Mit dem Ziel, die Aufsicht über importierte Lebensmittel zu verbessern, hat die Allgemeine Zollverwaltung Chinas (GACC) am 21. April 2021 die Verwaltungsvorschriften über die Registrierung ausländischer Hersteller von importierten Lebensmitteln, das sogenannte “Dekret 248”, erlassen. Diese Verordnung trat am 1. Januar 2022 in Kraft und schreibt vor, dass alle importierten Lebensmittel, die für China bestimmt sind und deren Endproduktion an oder nach diesem Datum abgeschlossen ist, sowohl auf der Innen- als auch auf der Außenverpackung eine von der GACC vergebene Registrierungsnummer tragen müssen.

Im Allgemeinen ist eine GACC-Registrierung sowohl für importierte Lebensmittel als auch für ausländische Exporteure solcher Produkte erforderlich. Dieser Registrierungsprozess wird auf der digitalen Plattform China Single Window, allgemein als CIFER bezeichnet, dokumentiert. Welches Registrierungsformular auszufüllen ist, hängt von der Art der Lebensmittel ab, die nach China exportiert werden sollen. Diese Unterscheidung liegt in den Vorschriften begründet, die Lebensmittel in zwei Kategorien einteilen: solche, die eine Empfehlung erfordern, und solche, die eine Registrierung erfordern.

Zu den Lebensmitteln, für die eine Empfehlung der örtlichen Behörde erforderlich ist, gehören:

- Fleisch und Därme

- Aquatische Produkte

- Molkerei

- Cubilose und Cubilose-Produkte

- Bienenprodukte

- Eier und Eiprodukte

- Speisefette und -öle

- Gefüllte Nudeln

- Genießbare Körner

- Industriegetreide und Malz

- Frisches und dehydriertes Gemüse

- Getrocknete Bohnen

- Gewürze

- Nüsse und Samen

- Getrocknete Früchte

- Rohe Kaffeebohnen und Kakaobohnen

- Lebensmittel für besondere Ernährungszwecke

- Gesundheitsprodukte

Zu den Lebensmitteln, die direkt registriert werden können, gehören:

- Verarbeitete pflanzliche Erzeugnisse

- Getreideerzeugnisse

- Tee

- Nussprodukte

- Alkoholische Getränke

- Erfrischungsgetränke

- Kekse und Brot

- Zucker

- Süßigkeiten und Schokolade

- Gewürze

- Geröstete Kaffee- und Kakaobohnen

- Verarbeitete Fruchterzeugnisse

- Andere

Die chinesischen Einfuhrbestimmungen variieren je nach Art des Lebensmittels und werden von verschiedenen Häfen, Ämtern und einzelnen Beamten möglicherweise nicht einheitlich angewandt und durchgesetzt.

Sollten die chinesischen Behörden jedoch zu irgendeinem Zeitpunkt eine Lücke in der Einhaltung oder Unregelmäßigkeiten bei den Qualitätsstandards für Lebensmittel feststellen, kann dem Importeur die Lizenz entzogen werden, und die Unternehmen können vom künftigen Handel mit China ausgeschlossen werden.

Gesetz zur Lebensmittelsicherheit

Das chinesische Lebensmittelsicherheitsgesetz (FSL) wurde 2009 eingeführt und anschließend 2015, 2018 und 2021 geändert. Die letzte Aktualisierung trat am 29. April 2021 in Kraft. Insgesamt enthält das Gesetz 154 Bestimmungen. Sein Hauptziel ist es, die Sicherheit von Lebensmitteln zu gewährleisten und das allgemeine Wohlbefinden und Überleben der Bevölkerung zu schützen.

Diese umfassende Gesetzgebung umfasst die Einrichtung eines Lizenzsystems zur Regulierung lebensmittelbezogener Tätigkeiten, das sicherstellt, dass Personen, die in der Lebensmittelproduktion, im Verkauf und in der Gastronomie tätig sind, eine ordnungsgemäße Genehmigung erhalten.

Das FSL betont auch die ordnungsgemäße Lagerung und Handhabung von Lebensmitteln und schreibt die Einhaltung von Lebensmittelsicherheitsvorschriften, regelmäßige Bestandskontrollen und die rasche Entfernung abgelaufener oder verdorbener Produkte vor. Ein wesentlicher Bestandteil des Gesetzes ist die Einführung eines robusten Rückrufsystems für Lebensmittel, das die Lebensmittelhersteller verpflichtet, sofortige Maßnahmen zu ergreifen, wenn ihre Produkte als unsicher eingestuft werden – einschließlich des Rückrufs von Produkten vom Markt und der Benachrichtigung der relevanten Interessengruppen. Darüber hinaus legt das Gesetz großen Wert auf die Sicherheit von importierten und exportierten Lebensmitteln und überträgt dem SAMR die Verantwortung für die Überwachung. Dies unterstreicht das Engagement des Gesetzes für den Schutz der öffentlichen Gesundheit, indem sichergestellt wird, dass importierte Produkte die strengen chinesischen Standards für Lebensmittelsicherheit und Kennzeichnungsvorschriften erfüllen.

Herausforderungen und Chancen für ausländische Investoren

Die chinesische F&B-Branche birgt enorme Chancen für ausländische Investoren. Die Navigation auf diesem Markt ist jedoch aufgrund der komplexen regulatorischen Landschaft, der strengen Lebensmittelvorschriften und der Wettbewerbsstrategien der lokalen Akteure mit Herausforderungen verbunden. Um erfolgreich zu sein, sollten potenzielle Investoren das chinesische Verbraucherverhalten gut verstehen, indem sie sich direkt vor Ort mit ihnen auseinandersetzen. Dieser Ansatz kann wertvolle Erkenntnisse liefern und dabei helfen, soziokulturelle Barrieren und andere Faktoren zu überwinden.

Eine weitere große Herausforderung ist die Bekämpfung von Produktfälschungen. Obwohl Fortschritte erzielt wurden, florieren diese in der chinesische F&B-Industrie nach wie vor. Solche Produkte enthalten oft minderwertige oder sogar schädliche Inhaltsstoffe und stellen für die Verbraucher ein ernsthaftes Risiko dar. Chinesische Verbraucher sind beim Kauf von Lebensmitteln besonders vorsichtig, und negative Erfahrungen mit schlechter Qualität oder gesundheitlichen Problemen können den Ruf einer Marke irreparabel schädigen.

Um diese Risiken zu mindern, sollten ausländische Unternehmen proaktive Maßnahmen ergreifen, um ihre Markenidentität und ihr Warenzeichen zu schützen und zu verhindern, dass ihre Produkte auf dem chinesischen Markt nachgeahmt und angefochten werden.

In dem Maße, in dem die chinesischen Verbraucher städtischer und wohlhabender werden und mit fremden Kulturen und Lebensstilen in Berührung kommen, wird sich auch die Nachfrage nach ausländischen F&B-Produkten entsprechend entwickeln.

Nirgendwo ist dies deutlicher zu beobachten als im Aufschwung der Segmente Bio- und Reformkost.

Aufgrund der häufigen einheimischen Lebensmittelskandale, die auf Umweltverschmutzung, Betrug und Korruption zurückzuführen sind, betrachten Verbraucher aller Schichten und Hintergründe in China ausländische Lebensmittel- und Getränkeprodukte als die sicherere und gesündere Alternative.

Es wird erwartet, dass die Regierung die Einfuhr von Lebensmitteln aus dem Ausland durch günstige Vorschriften und Einfuhrverfahren fördern wird.

Dies bietet ein immenses und langfristiges Wachstumspotenzial für ausländische Investoren, die sich in China engagieren wollen.

(Dieser Artikel wurde erstmals am 4. April 2019 veröffentlicht und zuletzt am 16. August 2023 aktualisiert).

- Previous Article Export von Lebensmitteln nach China: Eine Schritt-für-Schritt-Anleitung

- Next Article Chinas Kosmetik- und Körperpflegemarkt: Wichtige Trends und Geschäftsaussichten